การผ่อนคลายเชิงปริมาณ (Quantitative Easing) คืออะไร

การผ่อนคลายเชิงปริมาณ (QE) เป็นเครื่องมือนโยบายการเงินที่ไม่ธรรมดาซึ่งธนาคารกลางใช้เพื่อกระตุ้นเศรษฐกิจ เมื่อนโยบายการเงินมาตรฐาน เช่น การลดอัตราดอกเบี้ย มีประสิทธิภาพน้อยลง QE เปิดตัวเพื่อเป็นแนวทางในการต่อสู้กับแรงกดดันจากภาวะเงินฝืดและส่งเสริมการให้กู้ยืมและการลงทุน โดยเกี่ยวข้องกับการที่ธนาคารกลางซื้อสินทรัพย์ทางการเงินจากธนาคารพาณิชย์และสถาบันเอกชนอื่นๆ ซึ่งจะช่วยเพิ่มปริมาณเงินและลดอัตราดอกเบี้ย

วัตถุประสงค์ของการผ่อนคลายเชิงปริมาณ (QE)

- กระตุ้นการเติบโตทางเศรษฐกิจ: ด้วยการเพิ่มปริมาณเงิน QE ตั้งเป้าที่จะลดอัตราดอกเบี้ย ทำให้ธุรกิจและผู้บริโภคกู้ยืมถูกลง ซึ่งจะช่วยกระตุ้นการลงทุนและการใช้จ่าย

- ต่อสู้กับภาวะเงินฝืด: อัตราดอกเบี้ยที่ลดลงช่วยต่อสู้กับภาวะเงินฝืด ซึ่งอาจเป็นปัญหาต่อเศรษฐกิจได้

- รักษาเสถียรภาพตลาดการเงิน: ด้วยการเป็นผู้ซื้อแหล่งสุดท้ายสำหรับสินทรัพย์ทางการเงินบางประเภท ธนาคารกลางจึงสามารถช่วยสร้างเสถียรภาพหรือจัดหาสภาพคล่องให้กับตลาดการเงินได้

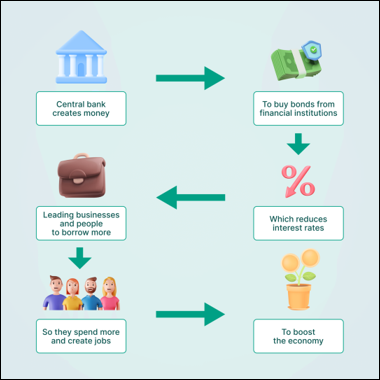

กระบวนการผ่อนคลายเชิงปริมาณ (QE)

- การระบุสินทรัพย์: ธนาคารกลางจะระบุประเภทของสินทรัพย์ทางการเงินที่จะซื้อ โดยปกติแล้วจะเป็นหลักทรัพย์ของรัฐบาล แต่อาจรวมถึงสินทรัพย์อื่นๆ เช่น พันธบัตรบริษัทหรือหลักทรัพย์ค้ำประกัน

- การซื้อ: ธนาคารกลางซื้อสินทรัพย์ที่ระบุ ซึ่งโดยปกติจะอยู่ในตลาดเปิด เพื่ออัดฉีดจำนวนเงินที่กำหนดไว้ล่วงหน้าเข้าสู่ระบบเศรษฐกิจ

- การเพิ่มทุนสำรองของธนาคาร: การซื้อจะเพิ่มทุนสำรองของธนาคารที่ขายสินทรัพย์ ซึ่งช่วยเพิ่มความสามารถในการกู้ยืม

- อัตราดอกเบี้ย: ความต้องการสินทรัพย์ที่ซื้อทำให้ราคาสูงขึ้น ซึ่งจะทำให้ผลตอบแทนหรืออัตราดอกเบี้ยที่แท้จริงลดลงในทางกลับกัน

ผลกระทบของการผ่อนคลายเชิงปริมาณ (QE)

- อัตราดอกเบี้ยระยะสั้นที่ลดลง: ด้วยปริมาณเงินที่เพิ่มขึ้น อัตราดอกเบี้ยระยะสั้นโดยทั่วไปจึงลดลง

- อัตราดอกเบี้ยระยะยาวที่ลดลง: การซื้อหลักทรัพย์ระยะยาว QE อาจส่งผลต่ออัตราดอกเบี้ยระยะยาวด้วย ทำให้การกู้ยืมระยะยาวถูกลง

- ราคาสินทรัพย์: QE มักจะนำไปสู่ราคาสินทรัพย์ที่สูงขึ้น รวมถึงหุ้นและอสังหาริมทรัพย์ ซึ่งสามารถสร้าง “ผลกระทบด้านความมั่งคั่ง” ที่อาจกระตุ้นการใช้จ่ายของผู้บริโภค

- การลดค่าเงิน: QE อาจนำไปสู่การลดค่าเงิน ซึ่งอาจทำให้การส่งออกถูกลงและการนำเข้ามีราคาแพงขึ้น ซึ่งอาจช่วยกระตุ้นกิจกรรมทางเศรษฐกิจได้

ความเสี่ยงการผ่อนคลายเชิงปริมาณ (QE)

- ภาวะเงินเฟ้อ: การเพิ่มปริมาณเงินอาจนำไปสู่ภาวะเงินเฟ้อหรือภาวะเงินเฟ้อรุนแรง หากไม่ได้รับการจัดการอย่างระมัดระวัง

- ความไม่เท่าเทียมกันของรายได้: เจ้าของสินทรัพย์ ซึ่งโดยปกติแล้วเป็นกลุ่มประชากรที่ร่ำรวยกว่า ได้รับประโยชน์มากขึ้นจากอัตราเงินเฟ้อของราคาสินทรัพย์ ซึ่งนำไปสู่ความไม่เท่าเทียมกันที่เพิ่มขึ้น

- บริษัทซอมบี้: อัตราดอกเบี้ยที่ลดลงอาจทำให้บริษัทที่ไม่มีประสิทธิภาพล่มสลาย ซึ่งอาจเป็นอันตรายต่อเศรษฐกิจในระยะยาว

- การจัดสรรเงินทุนที่ไม่ถูกต้อง: เนื่องจาก QE ทำให้สถาบันการเงินท่วมท้นด้วยเงินทุน จึงมีความเสี่ยงที่เงินดังกล่าวจะนำไปลงทุนในสินทรัพย์ที่มีความเสี่ยงสูงกว่า ทำให้เกิดฟองสบู่

- การพึ่งพา: การยกเลิก QE อาจเป็นเรื่องยาก เนื่องจากเศรษฐกิจอาจขึ้นอยู่กับสภาพคล่องที่ให้มา

ออกจากกลยุทธ์ QE

การออกจาก QE เกี่ยวข้องกับการที่ธนาคารกลางขายคืนสินทรัพย์ที่ซื้อมา หรือไม่นำเงินที่ได้รับกลับมาลงทุนใหม่เมื่อสินทรัพย์ครบกำหนด

ชนิดของ QE

- QE2, QE3 ฯลฯ: QE รอบถัดไป มักจะมีการปรับเปลี่ยน ใช้เมื่อเศรษฐกิจฟื้นตัวได้ไม่เพียงพอจากรอบที่แล้ว

- QE Infinity: ข้อตกลงปลายเปิดต่อ QE

- Targeted QE: เน้นไปที่ภาคส่วนหรือประเภทของสินทรัพย์โดยเฉพาะ

- นโยบายอัตราดอกเบี้ยติดลบ (NIRP): แม้จะไม่ใช่ QE แต่ NIRP ก็เป็นนโยบายแหวกแนวอีกประการหนึ่งที่สามารถใช้ร่วมกับ QE ได้

QE ช่วยอะไรต่อระบบเศรษฐกิจ

1. ลดอัตราดอกเบี้ย

-

- ผลกระทบโดยตรง: เมื่อธนาคารกลางซื้อสินทรัพย์ทางการเงิน เช่น พันธบัตรรัฐบาล ธนาคารกลางจะลดอัตราผลตอบแทน (อัตราดอกเบี้ย) ของสินทรัพย์เหล่านั้นโดยตรง

- ผลกระทบทางอ้อม: อัตราผลตอบแทนที่ลดลงมักจะส่งผลให้เกิดระลอกคลื่น ส่งผลให้อัตราดอกเบี้ยในสินทรัพย์ประเภทต่างๆ ลดลง ตัวอย่างเช่น ต้นทุนการจำนองและการกู้ยืมสำหรับรายจ่ายฝ่ายทุนอาจลดลง ส่งผลให้มีการกู้ยืมมากขึ้น

- การลงทุนและการบริโภค: โดยทั่วไปแล้วอัตราดอกเบี้ยที่ลดลงจะช่วยกระตุ้นการลงทุนของภาคธุรกิจและการบริโภคของครัวเรือน สำหรับธุรกิจ ต้นทุนการกู้ยืมลดลง ทำให้การลงทุนในโครงสร้างพื้นฐาน การวิจัยและพัฒนา และทรัพยากรบุคคลมีความน่าสนใจยิ่งขึ้น สำหรับผู้บริโภค ต้นทุนทางการเงินสำหรับสินค้าราคาแพง เช่น บ้านและรถยนต์ลดลง ซึ่งสามารถกระตุ้นความต้องการได้

2. การเพิ่มปริมาณเงินและการกู้ยืมจากธนาคาร

-

- ทุนสำรองที่สูงขึ้น: เมื่อธนาคารกลางซื้อสินทรัพย์ ธนาคารพาณิชย์เห็นว่าทุนสำรองเพิ่มขึ้น

- ส่งเสริมการให้สินเชื่อ: เงินสำรองที่สูงขึ้นเหล่านี้ทำให้ธนาคารสามารถปฏิบัติตามข้อกำหนดการสำรองได้ง่ายขึ้น ซึ่งจะเป็นการเพิ่มความสามารถในการเสนอสินเชื่อ

- ผลกระทบจากตัวคูณ: เมื่อธนาคารให้กู้ยืมมากขึ้น เงินก็จะถูกนำไปใช้แล้วฝากเข้าธนาคารอีกครั้ง ซึ่งจะทำให้ปริมาณเงินสำรองและความสามารถในการกู้ยืมเพิ่มขึ้นอีกในวงจรที่คูณปริมาณเงินที่เพิ่มขึ้นในช่วงแรก

3. ราคาสินทรัพย์

-

- ราคาที่สูงขึ้น: โดยทั่วไปแล้ว QE จะผลักดันราคาของสินทรัพย์ทางการเงิน เช่น พันธบัตร หุ้น และบางครั้งก็แม้แต่อสังหาริมทรัพย์ เนื่องจากธนาคารกลางกลายเป็นผู้ซื้อรายใหญ่ในตลาดเหล่านั้น

- ผลกระทบด้านความมั่งคั่ง: ราคาสินทรัพย์ที่สูงขึ้นสามารถสร้าง “ผลกระทบด้านความมั่งคั่ง” ซึ่งบุคคลและบริษัทจะรู้สึกมั่งคั่งมากขึ้นและเต็มใจที่จะใช้จ่ายและลงทุนมากขึ้น

4. อัตราแลกเปลี่ยน

-

- ค่าเสื่อมราคาของสกุลเงิน: การเพิ่มปริมาณเงิน QE สามารถนำไปสู่การอ่อนค่าของสกุลเงิน ทำให้การส่งออกมีความสามารถในการแข่งขันมากขึ้น และการนำเข้ามีราคาแพงขึ้น

- กระตุ้นการส่งออก: สินค้าและบริการภายในประเทศที่ถูกกว่าสามารถนำไปสู่การส่งออกที่เพิ่มขึ้น และช่วยส่งเสริมกิจกรรมทางเศรษฐกิจอีกด้วย

5. ความเชื่อมั่นของตลาด

-

- ผลกระทบทางจิตวิทยา: เมื่อทำ QE แล้ว ธนาคารกลางยังสามารถส่งสัญญาณไปยังตลาดว่าพร้อมที่จะใช้มาตรการที่ครอบคลุมเพื่อสนับสนุนเศรษฐกิจ

- การลดความไม่แน่นอน: ในช่วงเวลาที่วุ่นวาย สิ่งนี้อาจส่งผลทางจิตวิทยาในการลดความไม่แน่นอนและเพิ่มความเชื่อมั่นให้กับธุรกิจและผู้บริโภค

Quantitative Easing มีประเทศไหนที่ทำบ้าง

การผ่อนคลายเชิงปริมาณ (QE) เป็นเครื่องมือนโยบายการเงินที่ธนาคารกลางในประเทศที่พัฒนาแล้วใช้เป็นหลัก แม้ว่าตลาดเกิดใหม่บางแห่งก็ทดลองใช้รูปแบบดังกล่าวเช่นกัน แนวทางปฏิบัติของ QE แตกต่างกันไปในแต่ละประเทศ โดยปรับให้ตรงตามความต้องการและเงื่อนไขเฉพาะของแต่ละเศรษฐกิจ และต่อไปนี้เป็นรายละเอียดเกี่ยวกับบางประเทศที่มีการบังคับใช้ QE ที่สามารถเห็นอย่างได้ชัด

สหรัฐอเมริกา

-

- Federal Reserve: ธนาคารกลางสหรัฐเป็นหนึ่งในผู้บุกเบิก QE โดยเฉพาะในช่วงวิกฤตการเงินโลกปี 2551-2552

- โปรแกรม QE: Fed ได้ดำเนินการ QE หลายรอบ ซึ่งมักเรียกว่า QE1, QE2 และ QE3 โดยแต่ละรอบมีวัตถุประสงค์และขนาดของตัวเอง ธนาคารกลางซื้อหลักทรัพย์ของกระทรวงการคลังและหลักทรัพย์ค้ำประกันเป็นหลัก

- ผลกระทบ: มันช่วยรักษาเสถียรภาพและกระตุ้นเศรษฐกิจสหรัฐฯ ในเวลาต่อมา แม้ว่านักวิจารณ์จะแย้งว่าสิ่งนี้มีส่วนทำให้เกิดความไม่เท่าเทียมกันของรายได้และฟองสบู่ของสินทรัพย์

สหภาพยุโรป

-

- ธนาคารกลางยุโรป (ECB): ECB เริ่มโครงการ QE ในปี 2558 เพื่อต่อสู้กับแรงกดดันจากภาวะเงินฝืดและกระตุ้นการเติบโตทางเศรษฐกิจภายในยูโรโซน

- โครงการซื้อสินทรัพย์ (APP): QE ของ ECB เกี่ยวข้องกับการซื้อพันธบัตรรัฐบาลจากประเทศสมาชิก และล่าสุดคือพันธบัตรบริษัทด้วยเช่นกัน

- ผลกระทบ: โปรแกรมนี้ได้รับการยกย่องในการลดต้นทุนการกู้ยืมสำหรับประเทศสมาชิกและบริษัทต่างๆ แต่ถูกวิพากษ์วิจารณ์ว่าอาจส่งเสริมให้เกิดการขาดความรับผิดชอบทางการคลังระหว่างประเทศสมาชิก

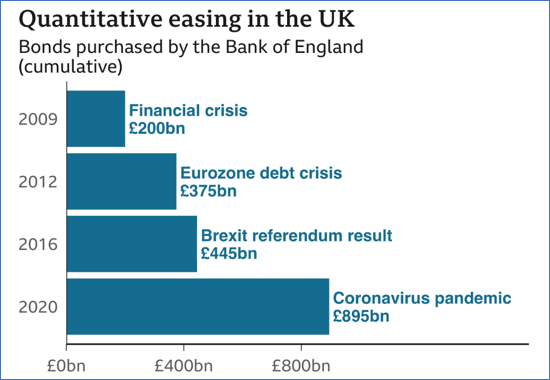

ประเทศอังกฤษ

-

- ธนาคารแห่งอังกฤษ: เริ่มดำเนินการ QE ในปี 2552 เพื่อตอบสนองต่อวิกฤตการณ์ทางการเงิน และอีกครั้งในปี 2559 หลังจากการลงคะแนนเสียงของ Brexit

- พันธบัตรรัฐบาล: เป้าหมายหลักอยู่ที่การซื้อพันธบัตรรัฐบาลสหราชอาณาจักร หรือที่เรียกว่าทองคำ

- ผลกระทบ: เช่นเดียวกับประเทศอื่นๆ นโยบายที่มุ่งลดอัตราดอกเบี้ยและส่งเสริมการลงทุนและการบริโภค ประสิทธิภาพยังคงเป็นที่ถกเถียงกันอยู่

ประเทศญี่ปุ่น

-

- ธนาคารแห่งประเทศญี่ปุ่น (BoJ): ญี่ปุ่นมักถูกอ้างถึงว่าเป็นผู้ทดลอง QE ครั้งแรก โดยมีวัตถุประสงค์หลักเพื่อต่อสู้กับปัญหาภาวะเงินฝืดที่มีมายาวนาน

- สินทรัพย์หลากหลาย: นอกเหนือจากพันธบัตรรัฐบาลแล้ว BoJ ยังได้ซื้อสินทรัพย์ เช่น ETF และพันธบัตรบริษัทอีกด้วย

- ผลกระทบ: ผลลัพธ์มีหลากหลาย แม้ว่า QE จะช่วยรักษาเสถียรภาพของเศรษฐกิจและเพิ่มราคาสินทรัพย์ แต่ก็ไม่ประสบความสำเร็จในการต่อสู้กับภาวะเงินฝืดหรือกระตุ้นการเติบโตอย่างมีนัยสำคัญ

ตลาดเกิดใหม่

-

- อินเดีย: ธนาคารกลางอินเดีย (RBI) เปิดตัวรูปแบบหนึ่งของ QE เพื่อสร้างสภาพคล่องและรักษาเสถียรภาพของตลาด โดยเฉพาะในช่วงวิกฤตโควิด-19

- บราซิล: ธนาคารกลางของบราซิลยังได้ลงทุนใน QE โดยซื้อพันธบัตรรัฐบาลท้องถิ่นเพื่อเพิ่มสภาพคล่อง

- ตุรกี: ธนาคารกลางของตุรกีได้นำ QE มาใช้เพื่อรองรับเศรษฐกิจ โดยเฉพาะอย่างยิ่งในการตอบสนองต่อวิกฤตค่าเงิน

ข้อควรพิจารณา

-

- ขนาด: ขนาดของ QE แตกต่างกันอย่างมาก โดยโครงการของสหรัฐอเมริกาและสหภาพยุโรปนั้นมีขอบเขตที่ใหญ่กว่ามากเมื่อเทียบกับโครงการในประเทศที่มีเศรษฐกิจขนาดเล็ก

- สินทรัพย์: ประเภทของสินทรัพย์ที่ซื้ออาจแตกต่างกัน ตั้งแต่พันธบัตรรัฐบาลและพันธบัตรบริษัท ไปจนถึงหลักทรัพย์ค้ำประกัน หรือแม้แต่หุ้นในกรณีของญี่ปุ่น

- วัตถุประสงค์: วัตถุประสงค์หลักมักจะเกี่ยวข้องกับการต่อสู้กับภาวะเงินฝืด การลดอัตราดอกเบี้ย และการกระตุ้นการเติบโตทางเศรษฐกิจ แต่การเน้นอาจแตกต่างกันไปตามบริบททางเศรษฐกิจ

- บริบทในท้องถิ่น: ผลกระทบของ QE ยังได้รับอิทธิพลจากสถานะของเศรษฐกิจในท้องถิ่น นโยบายการคลังที่มีอยู่ และสุขภาพของภาคการธนาคาร รวมถึงปัจจัยอื่นๆ