Bull/Bear trap คืออะไร

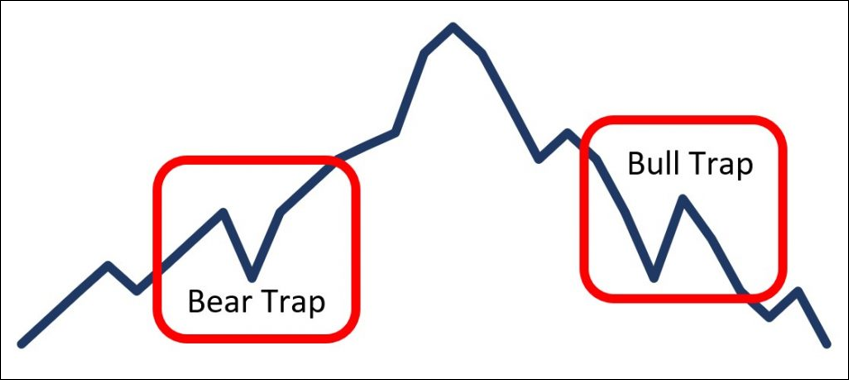

รูปแบบของ “Bull Trap” และ “Bear Trap” เป็นสองรูปแบบของสัญญาณการซื้อหรือขายในตลาดทางการเงินที่อาจก่อให้เกิดความสับสนและขาดความระมัดระวังในนักเทรด โดยการรู้จักและเข้าใจ Bull Trap และ Bear Trap สำคัญสำหรับนักเทรด เนื่องจากการหลงเชื่อในสัญญาณเหล่านี้อาจทำให้เกิดความสับสนและสูญเสียเงินในการเทรดของพวกเขา นักเทรดควรใช้การวิเคราะห์เทคนิคและเครื่องมือเพื่อตรวจสอบสัญญาณการกลับตัวของตลาดและป้องกันความสูญเสียที่อาจเกิดขึ้น โดยอธิบายเพิ่มเติมดังนี้

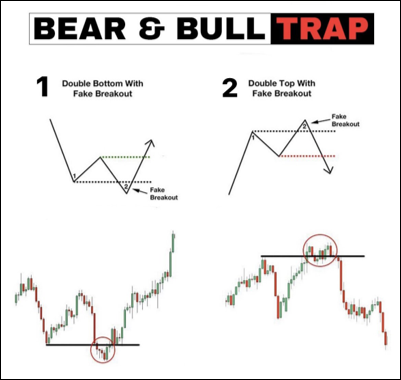

- Bull Trap (กับดักกระทิง):Bull Trap เกิดขึ้นเมื่อตลาดดูเหมือนว่ากำลังเริ่มแนวโน้ม Bullish (ขาขึ้น), แต่จริง ๆ แล้วเป็นการกลับตัวและราคาลดลงอย่างรวดเร็ว ซึ่งนักเทรดบางคนอาจคาดหวังว่าราคาจะขึ้นต่อไป แต่กลับต้องเผชิญกับความสูญเสียจากกับดักนี้.สัญญาณ Bull Trap ส่วนใหญ่เกิดขึ้นเมื่อราคาตัดแนวต้านหรือระดับแนวรับสำคัญและแล้วตกลงอีกครั้ง นอกจากนี้ การแสดงความเร็วในการลดลงของราคาและการเปลี่ยนแนวโน้มในอินดิเคเตอร์ทางเทคนิคอาจช่วยยืนยัน Bull Trap.

- Bear Trap (กับดักหมี):Bear Trap เกิดขึ้นเมื่อตลาดดูเหมือนว่ากำลังเริ่มแนวโน้ม Bearish (ขาลง), แต่จริง ๆ แล้วเป็นการกลับตัวและราคาขึ้นขึ้นอย่างรวดเร็ว นักเทรดบางคนอาจคาดหวังว่าราคาจะลดลงต่อไป แต่กลับต้องเผชิญกับความสูญเสียจากกับดักนี้.สัญญาณ Bear Trap ส่วนใหญ่เกิดขึ้นเมื่อราคาตัดแนวต้านหรือระดับแนวต้านสำคัญและแล้วขึ้นไปสูงขึ้นอีกครั้ง นอกจากนี้ การแสดงความเร็วในการขึ้นของราคาและการเปลี่ยนแนวโน้มในอินดิเคเตอร์ทางเทคนิคอาจช่วยยืนยัน Bear Trap.

Bull/Bear trap ในตลาด forex มีกี่แบบ

“Bull Trap” และ “Bear Trap” เป็นรูปแบบของสัญญาณการซื้อหรือขายที่อาจเกิดขึ้นในตลาด Forex เช่นกันกับตลาดทางการเงินอื่น ๆ แต่ไม่มีจำนวนที่แน่นอนของแบบหรือรูปแบบที่ถูกกำหนดไว้อย่างเฉพาะเจาะจงสำหรับ Forex การเกิดขึ้นของ Bull Trap และ Bear Trap ขึ้นอยู่กับการเคลื่อนไหวและการกระทำของตลาดในขณะนั้น และมีหลายวิธีที่สัญญาณเหล่านี้สามารถเกิดขึ้นได้ นี่คือบางตัวอย่างของแบบของ Bull Trap และ Bear Trap ที่อาจเกิดขึ้นในตลาด Forex

- Bull Trap แบบ Breakout: แบบนี้เกิดขึ้นเมื่อราคาขึ้นและทำให้ตลาดดูเหมือนกำลังเริ่มแนวโน้มขาขึ้น (Bullish). นักเทรดบางคนอาจเริ่มซื้อสินทรัพย์ในคาดหวังว่าราคาจะขึ้นต่อไป แต่ในที่สุดราคากลับลดลงอย่างรวดเร็ว. นั่นเป็นเหตุผลที่เรียกว่า “กับดัก” ของกระทิง เนื่องจากนักเทรดถูกหลอกให้คิดว่าตลาดกำลังเป็น Bullish จริง ๆ แต่จริง ๆ แล้วไม่ใช่. นักเทรดควรระวังการบินหนีบานและตั้งระดับหยุดขาดทุน (Stop Loss) เพื่อป้องกันความสูญเสีย.

- Bear Trap แบบ False Breakdown: แบบนี้เกิดขึ้นเมื่อราคาลดลงและนักเทรดเริ่มขายสินทรัพย์ในคาดหวังว่าราคาจะลดลงอย่างต่อเนื่อง แต่ในที่สุดราคากลับขึ้นมาอีกครั้ง. นี่เป็นตัวอย่างของ Bear Trap แบบ False Breakdown. นักเทรดควรระวังการบินหนีบานและตรวจสอบความเข้าใจของตลาดก่อนที่จะตัดสินใจซื้อหรือขาย.

- Bull Trap แบบ Overextended: แบบนี้เกิดขึ้นเมื่อราคาขาขึ้นอย่างรวดเร็วและนักเทรดเริ่มซื้อขายเพื่อรับกำไร แต่ในที่สุดราคากลับตกลงมาในระยะสั้น ๆ เนื่องจากการขายอย่างรวดเร็ว นี่เป็นตัวอย่างของ Bull Trap แบบ Overextended. นักเทรดควรระวังการแรงบันดาลใจและดูการแก้ไขของราคาเพื่อป้องกันความสูญเสีย.

- Bear Trap แบบ Fakeout: แบบนี้เกิดขึ้นเมื่อราคาขาลงอย่างรวดเร็วและนักเทรดเริ่มขายขายเพื่อรับกำไร แต่ในที่สุดราคากลับขึ้นมาในระยะสั้น ๆ เนื่องจากการซื้ออย่างรวดเร็ว นี่เป็นตัวอย่างของ Bear Trap แบบ Fakeout. นักเทรดควรระวังการแรงบันดาลใจและดูการแก้ไขของราคาเพื่อป้องกันความสูญเสีย.

การวิเคราะห์ Bull Trap และ Bear Trap

วิธีการวิเคราะห์ Bull Trap และ Bear Trap ในตลาด Forex เป็นการสำคัญในการตัดสินใจการซื้อขาย เพื่อหลีกเลี่ยงการตกในกับดักกระทิงและเพิ่มโอกาสในการทำกำไร นี่คือวิธีการวิเคราะห์ทั้งสอง:

การวิเคราะห์ Bull Trap

Bull Trap เกิดขึ้นเมื่อมีการก่อตัวของแนวโน้มขาขึ้นในระหว่างแนวโน้มราคาที่ลดลง (bearish trend) และราคาที่ดูเหมือนว่าจะเริ่มขึ้นระบาย (bullish) แต่กลับกลับมาตกลงอีกครั้งโดยรวดเร็ว การกับดักกระทิงแบบนี้อาจทำให้ผู้เข้าร่วมตลาดที่ต้องการซื้อในแนวโน้มขาขึ้นเข้าตามราคาและพบว่าตลาดกลับกลายเป็นตลาดที่ราคาตกต่ำอีกครั้ง

- ระดับแนวรับและแนวต้าน: ตรวจสอบระดับแนวรับและแนวต้านในแผนภูมิเพื่อระบุการกลับตัวของตลาด. หากราคาพยายามทะลุระดับแนวต้านแล้วล้มสลายกลับลงต่ำกว่าระดับนี้อาจเกิดการกับดักกระทิง.

- การสังเกตแบบแท่งเทียน: ใช้รูปแบบแท่งเทียนเช่น bearish engulfing, hanging man, evening star, และ dark cloud cover เพื่อระบุการกับดักกระทิง. รูปแบบเหล่านี้มักเกิดขึ้นในระดับแนวต้านและเป็นสัญญาณของการกลับตัวของตลาด.

- การใช้อินดิเคเตอร์ทางเทคนิค: การใช้ตัวชี้วัดทางเทคนิคเช่น RSI (Relative Strength Index) และ Stochastic Oscillator เพื่อระบุความแตกต่างในความแรงของตลาดและสัญญาณการกับดักกระทิง.

- การสังเกตปริมาณการซื้อขาย: การตรวจสอบปริมาณการซื้อขายในเครื่องมือทางการเงินเป็นสิ่งสำคัญ เนื่องจากความแตกต่างในปริมาณการซื้อขายอาจช่วยในการระบุถึงความแรงของ Bull Trap.

- การบริหารความเสี่ยง: ก่อนเข้าร่วมตลาด, ตั้งค่าจุดตัดขาดทุน (Stop Loss) และจุดเริ่มต้นที่ดีเพื่อระบุระดับที่คุณจะขายออกหากตลาดกลับไปในทิศทางที่ไม่ถูกต้อง. การบริหารความเสี่ยงเป็นสิ่งสำคัญในการรับมือกับ Bull Trap

การวิเคราะห์ Bear Trap

Bear Trap (กับดักกระทิงแบบแบร์) เป็นรูปแบบการเคลื่อนไหวในตลาดที่มักเกิดขึ้นในการซื้อขายทางการเงิน เป็นกรณีที่ราคาขายต่ำลงและส่งสัญญาณให้คนลงทุนคิดว่าตลาดกำลังต่อรองลงเป็นตลาดหมี (Bearish Market) แต่ในที่สุด ตลาดกลับตัวเป็นตลาดกระทิง (Bullish Market) และราคาขึ้นอย่างรวดเร็ว นี่คือขั้นตอนในการวิเคราะห์และรู้จักกับ Bear Trap

- ระดับแนวรับและแนวต้าน: การวิเคราะห์จุดแรกคือตรวจสอบระดับแนวรับและแนวต้านในแผนภูมิราคา. ความแตกต่างของ Bear Trap คือมันจะเริ่มต้นเมื่อราคาขึ้นไปสู่ระดับแนวต้านและคนลงทุนคิดว่าตลาดกำลังลง แต่ราคาจะไม่สามารถทะลุระดับนี้ได้และกลับตัวลงเป็นตลาดกระทิง.

- การสังเกตแบบแท่งเทียน: การใช้รูปแบบแท่งเทียนเช่น bullish engulfing, hammer, inverted hammer, piercing, morning star เป็นสิ่งสำคัญในการระบุ Bear Trap. การรู้จักและสังเกตรูปแบบเหล่านี้เป็นสิ่งสำคัญเพราะมันจะช่วยให้คุณรับรู้เมื่อตลาดกำลังจะกลับตัวและเปลี่ยนเป็นตลาดกระทิง.

- การใช้อินดิเคเตอร์ทางเทคนิค: การใช้ตัวชี้วัดทางเทคนิค เช่น Relative Strength Index (RSI), Moving Averages, Stochastic Oscillator, หรือ MACD ช่วยในการระบุความแตกต่างในความแรงของตลาดและสัญญาณการกับดักกระทิง.

- การสังเกตปริมาณการซื้อขาย: ความแตกต่างในปริมาณการซื้อขายก็เป็นสิ่งสำคัญในการระบุ Bear Trap. ถ้าปริมาณการซื้อขายมีแนวโน้มที่ลดลงขณะที่ราคาขึ้นสู่ระดับแนวต้านแล้วมีความเป็นไปได้ที่จะเกิด Bear Trap.

- การกำหนดจุดเริ่มต้นและจุดตัดขาดทุน (Stop-Loss): หลังจากระบุ Bear Trap คุณควรกำหนดจุดเริ่มต้นที่คุณจะเปิดตำแหน่งยาว และตั้งค่าจุดตัดขาดทุน (Stop-Loss) ในระดับที่เหมาะสมเพื่อลดความเสี่ยงในการสูญเสียเงิน.

ปัจจัยที่ทำให้เกิด Bear Trap และ Bull Trap

การเกิด Bear Trap และ Bull Trap ในตลาด Forex สามารถเกิดขึ้นจากหลายปัจจัยที่ส่งผลต่อการวิเคราะห์และการตัดสินใจของนักลงทุน นี่คือปัจจัยที่สามารถทำให้เกิด Bear Trap และ Bull Trap

- การเปลี่ยนแปลงในแนวโน้มราคา: ปัจจัยหลักที่สร้างโอกาสให้เกิด Bear Trap และ Bull Trap คือการเปลี่ยนแปลงในแนวโน้มราคา. เมื่อราคาขึ้นหรือลงอย่างรวดเร็วและผู้ลงทุนเริ่มเห็นสัญญาณของการเปลี่ยนแปลง มันอาจสร้างความสับสนและโอกาสในการกับดัก.

- ระดับแนวรับและแนวต้าน: ระดับแนวรับและแนวต้านเป็นตัวบ่งชี้สำคัญในการเกิด Bear Trap และ Bull Trap. เมื่อราคาทะลุระดับนี้ มันอาจส่งสัญญาณให้นักลงทุนเชื่อว่าแนวโน้มราคาจะดำเนินต่อไป แต่บางครั้งมันอาจเป็นการล่วงเข้าไปใน Bear Trap หรือ Bull Trap.

- การปริมาณการซื้อขาย: ปัจจัยปริมาณการซื้อขายมีผลในการเกิด Bear Trap และ Bull Trap. ถ้าปริมาณการซื้อขายสูงขณะที่ราคาขึ้นหรือลงอย่างรวดเร็ว มันอาจบ่งชี้ถึงความมั่นใจของนักลงทุนในแนวโน้มนั้น. แต่ถ้าปริมาณการซื้อขายน้อยลงและราคาขึ้นหรือลง อาจจะเป็นสัญญาณของ Bear Trap หรือ Bull Trap.

- สภาวะตลาด: สภาวะตลาดและอารมณ์ของนักลงทุนมีผลมากในการเกิด Bear Trap และ Bull Trap. ถ้านักลงทุนมีอารมณ์เชื่อมั่นในการขึ้นหรือลงของราคา มันอาจทำให้เกิดโอกาสในการกับดัก.

- การปรากฏของรูปแบบแท่งเทียน: รูปแบบแท่งเทียน เช่น Doji, Hammer, Engulfing และ Hanging Man สามารถให้สัญญาณเกิด Bear Trap และ Bull Trap ได้ เมื่อเห็นรูปแบบแท่งเทียนที่สำคัญ มันอาจช่วยนักลงทุนในการวิเคราะห์แนวโน้มราคา.

- ข่าวสารและเหตุการณ์: ข่าวสารและเหตุการณ์ทางเศรษฐกิจสามารถมีผลในการเกิด Bear Trap และ Bull Trap. ข่าวที่ไม่คาดคิดหรือเหตุการณ์ที่ไม่คาดคิดอาจส่งผลให้ตลาดเปลี่ยนแปลงแนวโน้ม.