Drawdown คืออะไร

ในโลกของการเงินและการลงทุน คำว่า “ดรอดาวน์” ถือเป็นตัวชี้วัดสำคัญที่แสดงให้เห็นถึงความเสี่ยงที่เกี่ยวข้องกับการลงทุนหรือกลยุทธ์ ไม่ว่าคุณจะเป็นผู้จัดการพอร์ตโฟลิโอหรือนักลงทุนรายย่อย การทำความเข้าใจการขาดทุนสามารถให้ข้อมูลเชิงลึกที่มีค่าเกี่ยวกับความผันผวนในอดีตและความสามารถในการฟื้นตัวของการลงทุน

คำนิยาม

โดยพื้นฐานแล้ว Drawdown หมายถึงการลดลงของมูลค่าการลงทุนจากจุดสูงสุดไปยังจุดต่ำสุดที่ตามมา โดยจะวัดขอบเขตของการลดลงของส่วนของผู้ถือหุ้นก่อนที่จะฟื้นตัวหรือไปถึงจุดสูงสุดใหม่ โดยปกติจะแสดงเป็นเปอร์เซ็นต์ การลดลงทำให้เรารู้สึกถึงความเสี่ยงที่เกี่ยวข้องกับการลงทุนหรือกลยุทธ์ที่กำหนด

ตัวอย่างที่ 1:

ลองนึกภาพคุณลงทุน 10,000 ดอลลาร์ในหุ้นหรือกองทุนใดกองทุนหนึ่ง เมื่อเวลาผ่านไป สมมติว่าการลงทุนของคุณเพิ่มขึ้นเป็น 15,000 ดอลลาร์ ซึ่งเป็นจุดสูงสุดของคุณ อย่างไรก็ตาม สภาวะตลาดเปลี่ยนแปลงไป และมูลค่าการลงทุนของคุณตกลงไปที่ 12,000 ดอลลาร์ก่อนที่จะเริ่มเพิ่มขึ้นอีกครั้ง การลดลงของ $3,000 ($15,000 – $12,000) เป็นการลดลงของคุณ

ความสำคัญของ Drawdown

Drawdown ดังที่ได้กล่าวไว้ก่อนหน้านี้ นำเสนอภาพรวมของการสูญเสียที่อาจเกิดขึ้นที่นักลงทุนอาจเผชิญ มาเจาะลึกถึงความสำคัญของมันโดยแยกประเด็นสำคัญ:

การนำเสนอสถานการณ์ที่แย่ที่สุด:

Drawdown ให้มุมมองย้อนหลังของการขาดทุนที่ยิ่งใหญ่ที่สุดที่การลงทุนได้เห็นในช่วงเวลาหนึ่งๆ

ช่วยกำหนดความคาดหวังที่เป็นจริงสำหรับการสูญเสียที่อาจเกิดขึ้นในอนาคต การสังเกตการลดลงในอดีตจะทำให้คุณเห็นภาพที่ชัดเจนขึ้นว่าอาจเกิดการตกต่ำแบบใด แม้ว่าประสิทธิภาพในอดีตจะไม่ได้รับประกันผลลัพธ์ในอนาคตก็ตาม

ตัวอย่าง: หากในอดีตหุ้นเผชิญกับการเบิกถอนสูงสุด 25% หมายความว่ามีช่วงหนึ่งที่มูลค่าหายไปหนึ่งในสี่ของมูลค่าก่อนที่จะดีดตัวขึ้น

การวัดการตอบสนองทางอารมณ์:

การลงทุนไม่ใช่แค่เรื่องของตัวเลข นอกจากนี้ยังเกี่ยวกับความสบายใจของคุณกับตัวเลขเหล่านั้น

เมื่อเข้าใจถึงการขาดทุน คุณสามารถถามอย่างครุ่นคิดได้ว่า: “ฉันจะรู้สึกอย่างไรหากการลงทุนของฉันลดลงเป็นเปอร์เซ็นต์นี้

ตัวอย่าง: หากคุณเป็นนักลงทุนที่อนุรักษ์นิยมและเห็นสินทรัพย์ที่มีการลดลง 30% คุณอาจพิจารณาใหม่ว่าคุณสามารถจัดการกับสภาพจิตใจและอารมณ์ที่ลดลงดังกล่าวได้หรือไม่

เมตริกที่จับต้องได้สำหรับเกณฑ์ความเจ็บปวด:

นักลงทุนทุกคนมีความอดทนต่อการสูญเสียที่แตกต่างกัน ซึ่งมักเรียกว่า “เกณฑ์ความเจ็บปวด”

Drawdown ทำหน้าที่เป็นตัววัดเชิงปริมาณเพื่อกำหนดเกณฑ์นั้น ไม่ใช่แค่การทำความเข้าใจการสูญเสียในรูปของเงินดอลลาร์เท่านั้น แต่ให้มองเป็นเปอร์เซ็นต์ ซึ่งให้มุมมองที่ชัดเจนยิ่งขึ้นเกี่ยวกับขนาดสัมพัทธ์ของการตกต่ำ

ตัวอย่าง: นักลงทุนสองคนอาจสูญเสีย $1,000 ทั้งคู่ สำหรับพอร์ตโฟลิโอ $5,000 นี่หมายถึงการขาดทุน 20% แต่สำหรับคนที่มีพอร์ตการลงทุน 20,000 ดอลลาร์ จะขาดทุนเพียง 5% เท่านั้น เปอร์เซ็นต์ให้บริบท

ข้อมูลประกอบการตัดสินใจ:

นักลงทุนมักใช้การเบิกเงินเป็นหนึ่งในตัวชี้วัดความเสี่ยงเมื่อตัดสินใจว่าจะจัดสรรเงินที่ใด

การเบิกจ่ายที่ต่ำกว่าอาจบ่งบอกถึงความผันผวนในอดีตที่ลดลง ทำให้นักลงทุนไม่ชอบความเสี่ยง ในทางกลับกัน การเบิกจ่ายสูงสามารถยอมรับได้สำหรับผู้ที่แสวงหาผลตอบแทนที่สูงขึ้นโดยเสียค่าใช้จ่ายในความเสี่ยงที่สูงขึ้น

ตัวอย่าง: กองทุนตราสารหนี้อาจมีการเบิกถอน 2% ซึ่งดึงดูดนักลงทุนที่ระมัดระวัง กองทุนที่เน้นเทคโนโลยีที่มีการเบิกจ่าย 40% อาจเหมาะสำหรับนักลงทุนที่จริงจังมากกว่า

การวิเคราะห์เปรียบเทียบ:

เมื่อเปรียบเทียบการลงทุนหรือกลยุทธ์ต่างๆ การสังเกตการขาดทุนอาจเป็นประโยชน์

ช่วยให้สามารถเปรียบเทียบความเสี่ยงที่เป็นมาตรฐานระหว่างสินทรัพย์หรือกลยุทธ์ โดยเฉพาะอย่างยิ่งเมื่อใช้ร่วมกับเมตริกอื่นๆ

ตัวอย่าง: การเปรียบเทียบกองทุนรวม 2 กองทุน กองทุนหนึ่งมีการเบิกเงิน 10% และอีกกองทุนหนึ่งมีการเบิกเงินดาวน์ 20% สามารถให้ข้อมูลเชิงลึกเกี่ยวกับความเสี่ยงสัมพัทธ์ของแต่ละกองทุน

ปัจจัยที่มีอิทธิพลต่อ Drawdown:

การเปลี่ยนแปลงสภาวะตลาด:

ตลาดมีการเปลี่ยนแปลงตลอดเวลาและมีการพัฒนาตลอดเวลา ปัจจัยต่างๆ เช่น การเปลี่ยนแปลงของความเชื่อมั่นของนักลงทุน ความก้าวหน้าทางเทคโนโลยี หรือการหยุดชะงัก อาจนำไปสู่ความผันผวนของราคาสินทรัพย์

ผลกระทบจากภายนอก เช่น การเปลี่ยนแปลงอย่างกะทันหันของอัตราดอกเบี้ยหรืออัตราเงินเฟ้อที่พุ่งสูงขึ้น สามารถกระตุ้นปฏิกิริยาของตลาดที่สำคัญได้เช่นกัน

ภาวะเศรษฐกิจถดถอย:

ช่วงเวลาของภาวะถดถอยหรือภาวะเศรษฐกิจซบเซาอาจส่งผลให้เกิดการลดลงอย่างกว้างขวางในหลายภาคส่วนและประเภทสินทรัพย์

การใช้จ่ายของผู้บริโภคที่ลดลง การลงทุนทางธุรกิจที่ลดลง และการว่างงานที่เพิ่มขึ้นอาจส่งผลต่อการลดลงของตลาดในวงกว้าง

เหตุการณ์ทางภูมิรัฐศาสตร์:

สงคราม ความไม่สงบทางการเมือง หรือความตึงเครียดทางการทูตสามารถมีอิทธิพลต่อความเชื่อมั่นของนักลงทุนและนำไปสู่การดึงกลับของตลาด

เหตุการณ์เหล่านี้อาจส่งผลกระทบต่อความสัมพันธ์ทางการค้า เสถียรภาพของสกุลเงิน และสุขภาพทางเศรษฐกิจโดยรวมของประเทศที่เกี่ยวข้อง ทำให้เกิดผลกระทบกระเพื่อมในตลาดโลก

ปัญหาเฉพาะของบริษัท:

การเบิกเงินอาจเกิดขึ้นได้จากปัญหาที่เกิดขึ้นเฉพาะกับบริษัทใดบริษัทหนึ่ง สิ่งนี้มักเรียกว่า “ความเสี่ยงที่แปลกประหลาด”

ตัวอย่าง ได้แก่ รายงานรายได้ที่ไม่ดี ความท้าทายด้านกฎระเบียบ การเปลี่ยนแปลงการจัดการ หรือความล้มเหลวของผลิตภัณฑ์

การเปลี่ยนแปลงภาคส่วน:

บางครั้งภาคทั้งหมดอาจเผชิญกับการขาดทุน ซึ่งอาจเกิดจากความล้าสมัยทางเทคโนโลยี การเปลี่ยนแปลงด้านกฎระเบียบ หรือการเปลี่ยนแปลงในความต้องการของผู้บริโภค

ตัวอย่างเช่น การค้าปลีกแบบดั้งเดิมอาจประสบกับการเพิ่มขึ้นของอีคอมเมิร์ซ หรืออุตสาหกรรมเชื้อเพลิงฟอสซิลอาจลดลงเมื่อแหล่งพลังงานหมุนเวียนได้รับแรงฉุด

เครื่องชี้เศรษฐกิจมหภาค:

ตัวชี้วัดต่างๆ เช่น อัตราเงินเฟ้อ ข้อมูลการจ้างงาน การเติบโตของ GDP หรือผลผลิตภาคอุตสาหกรรมสามารถส่งผลกระทบต่อความเชื่อมั่นของตลาด

การเปลี่ยนแปลงที่ไม่คาดคิดในตัวบ่งชี้เหล่านี้สามารถนำไปสู่ปฏิกิริยาของตลาด ทั้งในเชิงบวกและเชิงลบ

ความกังวลเกี่ยวกับสภาพคล่อง:

ในตลาดหรือสินทรัพย์ที่มีสภาพคล่องจำกัด ปริมาณการขายจำนวนมากอาจทำให้ราคาลดลงอย่างรวดเร็ว

สิ่งนี้มักพบเห็นได้ในตลาดที่มีสภาพคล่องน้อยหรือในสถานการณ์การขายอย่างตื่นตระหนก ซึ่งการขาดแคลนผู้ซื้ออาจทำให้การเบิกจ่ายรุนแรงขึ้น

เลเวอเรจและการเก็งกำไร:

การลงทุนที่มีเลเวอเรจสูงสามารถขยายการเบิกจ่ายได้ เมื่อการลงทุนด้วยเงินที่ยืมมาลดลง ความสูญเสียจะเด่นชัดมากขึ้น

เมื่อฟองสบู่เก็งกำไรแตก ก็จะนำไปสู่การขาดทุนอย่างมากเช่นกัน

ความสัมพันธ์ของสินทรัพย์:

ในบางครั้ง สินทรัพย์ที่มักจะไม่มีความสัมพันธ์กัน (ไม่เคลื่อนไหวควบคู่กันไป) อาจมีความสัมพันธ์กันในทันใดในช่วงที่ตลาดตึงเครียด ซึ่งนำไปสู่การเบิกจ่ายพอร์ตที่กว้างขึ้น

การกระจายผลงาน:

ในขณะที่พอร์ตโฟลิโอที่มีความสมดุลและหลากหลายสามารถลดความเสี่ยงและลดการขาดทุนที่อาจเกิดขึ้นได้ แต่ไม่มีกลยุทธ์การกระจายความเสี่ยงใดที่สามารถขจัดความเสี่ยงจากการขาดทุนได้อย่างสมบูรณ์

อย่างไรก็ตาม การกระจายความเสี่ยงในภาคส่วนต่าง ๆ ประเภทสินทรัพย์ และภูมิศาสตร์สามารถช่วยลดปัจจัยต่าง ๆ ที่กล่าวมาข้างต้นได้

ความรู้เบื้องต้นเกี่ยวกับผลที่ตามมา:

“ผลที่ตามมาของการลดลงมีความสำคัญเท่ากับการลดลง”ประโยคนี้เน้นย้ำว่าผลที่ตามมาของการขาดทุน (จะฟื้นตัวอย่างไรและเมื่อไหร่) มีความสำคัญต่อนักลงทุนพอๆ กับมูลค่าที่ลดลงจริง

การกำหนดเวลาการกู้คืน:

“เวลาฟื้นตัวคือระยะเวลาที่ใช้ในการลงทุนเพื่อไต่กลับจากมูลค่าที่ลดลงไปยังจุดสูงสุดก่อนหน้า”

ที่นี่มีการแนะนำและกำหนดแนวคิดของ “เวลาพักฟื้น” มันบอกเราว่าต้องใช้เวลานานแค่ไหนในการลงทุนเพื่อให้ได้มูลค่าที่เสียไปกลับคืนมาเปรียบเทียบ

ความลึกของ Drawdown กับเวลาฟื้นตัว:

“ในขณะที่ความลึกของการขาดทุนจะแสดงให้เห็นถึงขนาดของการขาดทุน ระยะเวลาของระยะเวลาการฟื้นตัวจะแสดงให้เห็นถึงความยืดหยุ่นและศักยภาพของการลงทุนในการฟื้นตัว”

ประโยคนี้แสดงความแตกต่างระหว่างสองแนวคิดที่สำคัญ ได้แก่ ความลึกของการขาดทุน (สูญเสียไปเท่าไร) และเวลาฟื้นตัว โดยเน้นว่าเมตริกทั้งสองมีความหมายที่แตกต่างกัน

เน้นข้อกังวลสำหรับนักลงทุนเฉพาะ:

“สำหรับนักลงทุนที่มีกรอบเวลาที่จำกัด เช่น ผู้ที่ใกล้เกษียณอายุหรือมีเป้าหมายทางการเงินที่ใกล้เข้ามา เวลาในการฟื้นตัวที่ยาวนานขึ้นอาจเป็นเรื่องที่น่ากังวลเป็นพิเศษ”

ส่วนนี้เน้นย้ำถึงความสำคัญของเวลาพักฟื้นสำหรับนักลงทุนบางกลุ่ม: ผู้ที่ไม่ต้องรอนาน

ผลกระทบของเวลาการกู้คืนเพิ่มเติม:

“ไม่เพียงแต่เป็นการผูกมัดเงินทุนเท่านั้น แต่ยังหมายถึงการพลาดโอกาสที่อื่นอีกด้วย”

ในที่นี้จะอธิบายความหมายที่กว้างกว่าของเวลาพักฟื้นที่ยาวนาน ทุนที่ผูกติดอยู่กับสินทรัพย์ที่ไม่ก่อให้เกิดรายได้หรือฟื้นตัวช้าอาจนำไปใช้ที่อื่นได้ดีกว่า ซึ่งนำไปสู่ต้นทุนค่าเสียโอกาสที่อาจเกิดขึ้น

คำชี้แจงปิดการตัดสินใจลงทุน:

“ดังนั้น ควบคู่ไปกับการประเมินศักยภาพในการขาดทุน การประเมินระยะเวลาการฟื้นตัวในอดีตและที่น่าจะเป็นจึงเป็นสิ่งสำคัญสำหรับการตัดสินใจลงทุนอย่างชาญฉลาด”

ย่อหน้านี้สรุปโดยย้ำถึงความสำคัญของการพิจารณาทั้งการขาดทุนและเวลาฟื้นตัวในกระบวนการตัดสินใจลงทุน

การแยกย่อยที่มีโครงสร้างนี้สามารถช่วยให้นักลงทุนเข้าใจธรรมชาติของการขาดทุนในหลายๆ ด้าน และเหตุใดเวลาในการฟื้นตัวจึงเป็นส่วนสำคัญของการบริหารความเสี่ยงในการลงทุน

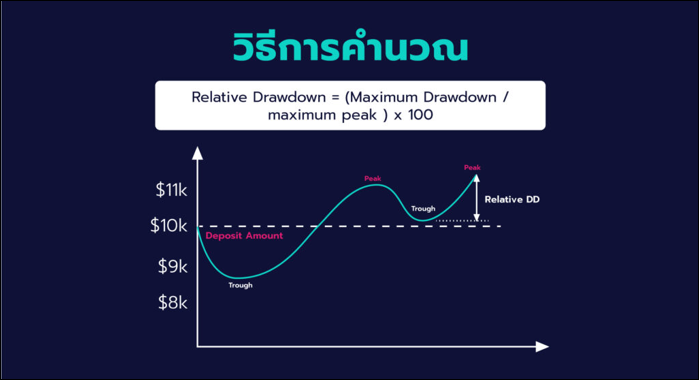

Relative Drawdown คืออะไร

Drawdown สัมพัทธ์:

ในขอบเขตของการลงทุนและการเทรด การเข้าใจความเสี่ยงและความสูญเสียที่อาจเกิดขึ้นเป็นสิ่งสำคัญยิ่ง มาตรการหนึ่งที่ช่วยให้นักลงทุนประเมินความเสี่ยงที่เกี่ยวข้องกับการลงทุนคือแนวคิดของการเบิกเงิน โดยเฉพาะอย่างยิ่ง คำว่า “การขาดทุนสัมพัทธ์” นำเสนอมุมมองตามเปอร์เซ็นต์ของขนาดของการสูญเสียที่สัมพันธ์กับมูลค่าสูงสุดสูงสุดของการลงทุน

คำนิยาม:

Relative Drawdown หมายถึงการแสดงเปอร์เซ็นต์ของการลดลงจากจุดสูงสุด (ในอดีต) ไปยังจุดต่ำสุดที่ตามมาของบัญชีการลงทุนหรือการซื้อขาย ซึ่งแตกต่างจากการลดลงแบบสัมบูรณ์ซึ่งวัดการลดลงในรูปของจำนวนเงินตามจริง การลดลงแบบสัมพัทธ์เป็นการแสดงตามสัดส่วน

แสดงทางคณิตศาสตร์:

Drawdown สัมพัทธ์ = [(ค่าสูงสุดสูงสุด – ค่า Valley ต่ำสุด) / ค่าสูงสุดสูงสุด] x 100

ตัวอย่าง:

ลองนึกภาพพอร์ตการลงทุนที่มีจุดสูงสุดที่ 10,000 ดอลลาร์และตกลงไปที่ 7,500 ดอลลาร์ก่อนที่จะดีดตัวขึ้น การขาดทุนสัมพัทธ์สำหรับสถานการณ์นี้จะเป็น:

[(10,000 – 7,500) / 10,000] x 100 = 25%

สิ่งนี้บ่งชี้ว่าการลงทุนลดลง 25% จากมูลค่าสูงสุด

เหตุใดการลดลงของสัมพัทธ์จึงมีความสำคัญ

การวิเคราะห์เปรียบเทียบ:

การลดลงของสัมพัทธ์ช่วยให้การเปรียบเทียบระหว่างการลงทุนหรือกลยุทธ์การซื้อขายต่างๆ เป็นตัวชี้วัดตามเปอร์เซ็นต์ ไม่ว่าคุณจะเปรียบเทียบพอร์ตการลงทุนที่ 1,000 ดอลลาร์หรือ 1,000,000 ดอลลาร์ การเบิกจ่ายสัมพัทธ์ที่ 20% บ่งบอกถึงความเสี่ยงที่คล้ายคลึงกัน

การประเมินความเสี่ยง:

การขาดทุนสัมพัทธ์ให้ข้อมูลเชิงลึกเกี่ยวกับความเสี่ยงในอดีตของการลงทุน การลดลงของสัมพัทธ์ที่สูงขึ้นสามารถบ่งบอกถึงความผันผวนที่สูงขึ้น ซึ่งอาจไม่เหมาะสำหรับนักลงทุนที่ไม่ชอบความเสี่ยง

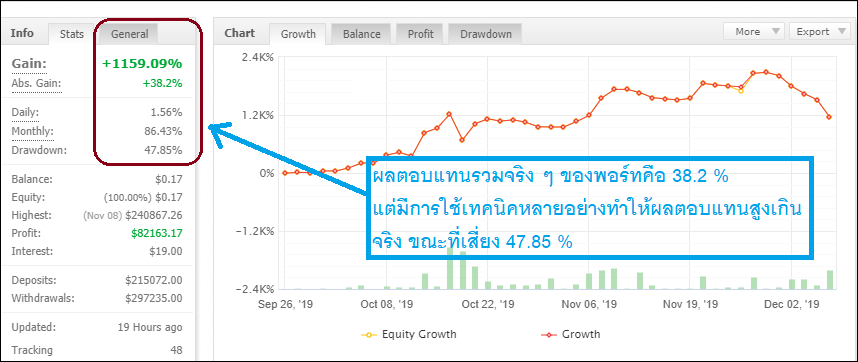

การวัดประสิทธิภาพ:

นักลงทุนและผู้จัดการกองทุนมักจะใช้การขาดทุนสัมพัทธ์ร่วมกับเมตริกประสิทธิภาพอื่นๆ เช่น ผลตอบแทนประจำปี เพื่อประเมินประสิทธิภาพของกลยุทธ์การซื้อขาย

ข้อจำกัด:

แม้ว่าการลดลงแบบสัมพัทธ์จะเป็นเครื่องมือที่มีประโยชน์ แต่ก็มีข้อจำกัด เนื่องจากเป็นเมตริกในอดีต จึงไม่ได้คาดการณ์ความเสี่ยงหรือการขาดทุนในอนาคต เป็นเพียงการแสดงภาพรวมของผลงานในอดีตเท่านั้น และอย่างที่กล่าวไป ผลงานในอดีตไม่ได้บ่งบอกถึงผลลัพธ์ในอนาคต

Absolute Drawdown คืออะไร

คำนิยาม:

Absolute Drawdown เป็นตัววัดที่ใช้กำหนดการสูญเสียสูงสุดที่บัญชีการลงทุนหรือการซื้อขายได้รับจากมูลค่าเริ่มต้น โดยไม่พิจารณาถึงจุดสูงสุดที่ตามมา กล่าวง่ายๆ ก็คือความแตกต่างระหว่างมูลค่าการลงทุนเริ่มต้นกับมูลค่าต่ำสุดที่ถึงหลังจากนั้น ซึ่งแสดงในรูปของสกุลเงินแทนที่จะเป็นเปอร์เซ็นต์ ซึ่งแตกต่างจากการเบิกจ่ายแบบสัมพัทธ์

การคำนวณ:

Absolute Drawdown = มูลค่าการลงทุนเริ่มต้น – มูลค่าต่ำสุด

ตัวอย่าง:

ลองพิจารณากรณีของคุณ John ซึ่งเริ่มต้นบัญชีซื้อขายด้วยเงินทุนเริ่มต้น $10,000

จากการเทรดและการลงทุนหลายครั้ง มูลค่าของพอร์ตการลงทุนของเขาลดลงต่ำสุดที่ 7,800 ดอลลาร์ก่อนที่จะดีดตัวขึ้นและทำกำไร เพื่อพิจารณาการเบิกจ่ายสัมบูรณ์ เราจะดูความแตกต่างระหว่างเงินทุนเริ่มต้นของเขากับจุดต่ำสุดที่บัญชีของเขาไปถึง

โดยใช้สูตร:

Absolute Drawdown = มูลค่าการลงทุนเริ่มต้น – มูลค่าต่ำสุด

การถอนเงินแน่นอน = $10,000 – $7,800 = $2,200

ในตัวอย่างนี้ การเบิกถอนโดยสมบูรณ์ของบัญชีซื้อขายของ Mr. John คือ $2,200 ซึ่งหมายความว่าจากการลงทุนครั้งแรกของเขา การขาดทุนทางการเงินสูงสุดที่เขาประสบก่อนที่จะได้รับการกู้คืนหรือกำไรเพิ่มเติมคือ 2,200 ดอลลาร์

ความสำคัญ:

ผลกระทบทางการเงิน: ประโยชน์หลักของการขาดทุนแน่นอนคือการทำให้นักลงทุนรับรู้ถึงความเสี่ยงทางการเงินที่จับต้องได้ของการลงทุนของพวกเขาในอดีต สำหรับนักลงทุนรายใหม่หรือผู้ที่ประเมินประสิทธิภาพของกลยุทธ์การซื้อขาย นี่อาจเป็นตัวชี้วัดที่เข้าใจได้ง่าย

มาตรวัดความเสี่ยงเริ่มต้น: เน้นเป็นพิเศษที่การลดลงจากการลงทุนครั้งแรก ทำให้มีประโยชน์อย่างยิ่งสำหรับการวัดว่าการลงทุนหรือกลยุทธ์ดำเนินไปได้ดีเพียงใดเมื่อเริ่มต้น

ข้อจำกัด:

ข้อจำกัดหลักของ Absolute Drawdown คือการโฟกัสที่แคบ มันเกี่ยวข้องกับการลดลงจากจำนวนเงินเริ่มต้นเท่านั้น โดยไม่คำนึงถึงจุดสูงสุดที่ตามมาและการลดลงตามลำดับ สิ่งนี้ทำให้การขาดทุนสัมพัทธ์หรือการขาดทุนสูงสุดครอบคลุมมากขึ้นสำหรับผู้ที่ต้องการมุมมองที่สมบูรณ์ของการลดลงของการลงทุนเมื่อเวลาผ่านไป

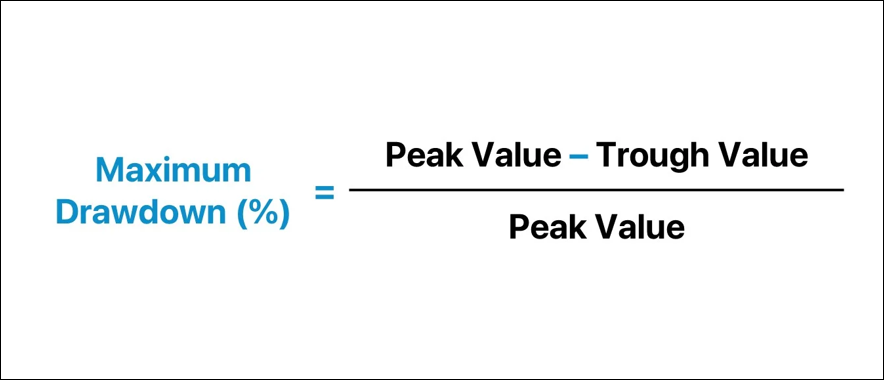

Maximum Drawdown คืออะไร

คำนิยาม:

Maximum Drawdown (MDD) เป็นตัววัดความเสี่ยงที่ใช้อย่างเด่นชัดในด้านการเงินและการลงทุนเพื่อวัดการลดลงหรือการขาดทุนที่ใหญ่ที่สุดจากจุดสูงสุดไปจนถึงจุดต่ำสุดในมูลค่าของพอร์ตโฟลิโอในช่วงเวลาที่กำหนด การลดลงนี้มักจะแสดงเป็นเปอร์เซ็นต์และให้การวัดสถานการณ์ที่เลวร้ายที่สุดสำหรับการสูญเสียที่อาจเกิดขึ้น MDD โดยการสรุปหยดเดี่ยวที่ใหญ่ที่สุด ช่วยให้นักลงทุนเข้าใจถึงการสูญเสียสูงสุดที่พวกเขาอาจได้รับหากพวกเขาซื้อที่จุดสูงสุดและขายที่จุดต่ำสุด

การคำนวณ:

การเบิกถอนสูงสุด (%) = [(มูลค่าสูงสุด – มูลค่าต่ำสุด) / มูลค่าสูงสุด] x 100

ตัวอย่าง:

สมมติว่าพอร์ตการลงทุนของนักลงทุนในช่วงเวลาที่กำหนดมีความคืบหน้าดังนี้: $10,000 → $15,000 → $8,000 → $12,000 → $16,000

ในสถานการณ์สมมตินี้ มูลค่าสูงสุดก่อนการลดลงที่สำคัญที่สุดคือ 15,000 ดอลลาร์ และมูลค่าต่ำสุดหลังจุดสูงสุดนั้นคือ 8,000 ดอลลาร์

โดยใช้สูตร:

การเบิกถอนสูงสุด = [(15,000 – 8,000) / 15,000] x 100 = 46.67%

ซึ่งหมายความว่าการลดลงที่สำคัญที่สุดของพอร์ตโฟลิโอจากจุดสูงสุดจนถึงจุดต่ำสุดคือ 46.67%

ความสำคัญ:

การจัดการความเสี่ยง: โดยการกำหนด MDD นักลงทุนสามารถประเมินความเสี่ยงที่พวกเขายินดีรับได้ MDD ที่สูงขึ้นอาจบ่งบอกถึงกลยุทธ์การลงทุนหรือสินทรัพย์ที่มีความเสี่ยงสูง

การประเมินประสิทธิภาพ: ผู้จัดการกองทุนและผู้ค้ามักจะใช้ MDD เพื่อเปรียบเทียบความเสี่ยงของกลยุทธ์การซื้อขายหรือการลงทุนที่แตกต่างกัน โดยทั่วไปแล้ว MDD ที่ต่ำกว่าจะเป็นที่ต้องการมากกว่าเนื่องจากบ่งบอกถึงการลดลงในอดีตที่น้อยลง

จิตวิทยานักลงทุน: การทำความเข้าใจ MDD สามารถช่วยให้นักลงทุนคาดการณ์ถึงความเครียดทางอารมณ์และจิตใจที่เกี่ยวข้องกับการชะลอตัวที่อาจเกิดขึ้น

ข้อจำกัด:

ผลงานที่ผ่านมา: MDD ขึ้นอยู่กับข้อมูลในอดีต ไม่ได้ทำนายความเสี่ยงในอนาคตหรือการเบิกถอนที่อาจเกิดขึ้น

ไม่ใช่เมตริกเดียว: แม้จะมีประโยชน์ แต่ควรพิจารณา MDD ควบคู่กับเมตริกอื่นๆ ตัวอย่างเช่น การลงทุนสองรายการอาจมี MDD เหมือนกัน แต่มีความผันผวนหรือผลตอบแทนเฉลี่ยต่างกัน

Overall Drawdown คืออะไร

“Drawdown โดยรวมอาจแสดงถึงการวัดผลสะสมหรือโดยรวมของประสบการณ์การลงทุนที่ตกต่ำทั้งหมดในช่วงเวลาที่กำหนด ซึ่งแตกต่างจาก Drawdown สูงสุดซึ่งมุ่งเน้นไปที่การลดลงครั้งเดียวที่ใหญ่ที่สุดจากจุดสูงสุดไปยังจุดต่ำสุด การลดลงโดยรวมอาจพิจารณาการลดลงหลายครั้ง ซึ่งนำเสนอมุมมองที่กว้างขึ้นเกี่ยวกับ ความผันผวนและความเสี่ยงของการลงทุน นักลงทุนจะใช้เมตริกนี้เพื่อทำความเข้าใจแบบองค์รวมเกี่ยวกับประสิทธิภาพที่ลดลงของสินทรัพย์ตลอดประวัติศาสตร์”