Parabolic SAR คืออะไร

ตัวบ่งชี้ Parabolic SAR (Stop and Reverse) คือตัวบ่งชี้ทางเทคนิคที่ใช้ในการวิเคราะห์แนวโน้มของราคาในการซื้อขายทางการเงิน โดยสร้างขึ้นโดยวิธีการที่มีความซับซ้อนเพียงเล็กน้อย ตัวบ่งชี้นี้ออกแบบมาเพื่อช่วยให้นักลงทุนและนักซื้อขายรับรู้แนวโน้มของตลาดและจุดที่ควรทำการซื้อขายหรือปิดการซื้อขายในเทรนที่กำลังเปลี่ยนทิศทาง

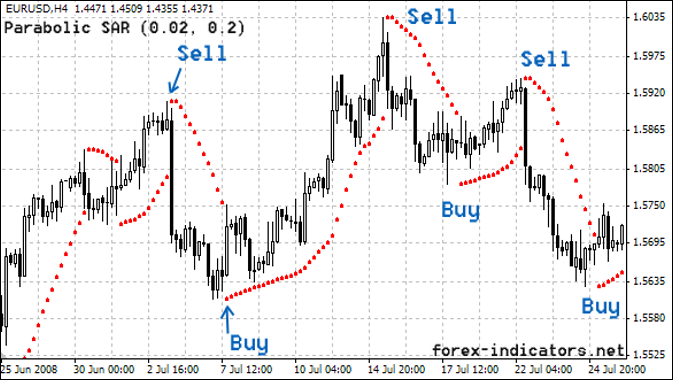

การทำงานของ Parabolic SAR จะเริ่มต้นด้วยจุดสว่างๆ (dots) ที่ตั้งอยู่ในด้านล่างของแท่นเทียนราคาในเทรนขาขึ้น หรือด้านบนของแท่นเทียนราคาในเทรนขาลง จุดเหล่านี้จะเคลื่อนที่ตามราคาและมีการปรับปรุงตลอดเวลาเพื่อให้สอดคล้องกับแนวโน้มของตลาด. เมื่อ Parabolic SAR ข้ามราคา จะเป็นสัญญาณให้นักลงทุนเปลี่ยนทิศทางของการซื้อขาย นั่นหมายความว่าถ้า Parabolic SAR อยู่ด้านล่างราคา ก็ควรซื้อ และถ้า Parabolic SAR อยู่ด้านบนราคา ก็ควรขาย

ข้อมูลเบื้องต้น Parabolic SAR

Parabolic SAR (Stop and Reverse) ถูกสร้างขึ้นโดย J. Welles Wilder ซึ่งเป็นนักพัฒนาอสังหาริมทรัพย์และนักวิเคราะห์ทางเทคนิคชาวอเมริกัน แนวคิดของ Parabolic SAR ได้รับการนำเสนอในหนังสือ “New Concepts in Technical Trading Systems” ซึ่งตีพิมพ์ครั้งแรกในปี 1978. ตัวบ่งชี้ Parabolic SAR อยู่ในราชบัณฑิตการวิเคราะห์ทางเทคนิคอย่างแพร่หลายและเป็นหนึ่งในเครื่องมือที่สำคัญในการวิเคราะห์กราฟราคาและการตัดสินใจในการซื้อขายทางการเงินในตลาดทางการเงิน.

J. Welles Wilder ยังมีบทบาทสำคัญในการพัฒนาตัวบ่งชี้ทางเทคนิคอื่นๆ ที่ได้รับความนิยมอย่างมาก เช่น ดัชนีความสัมพันธ์สัมพัทธ์ (RSI) และดัชนีทิศทางเฉลี่ย ผลงานของเขาได้ช่วยสร้างพื้นฐานสำคัญในการวิเคราะห์ทางเทคนิคและได้สร้างความเข้าใจที่ลึกซึ้งเกี่ยวกับการวิเคราะห์กราฟราคาและเครื่องมือในการซื้อขายทางการเงิน การใช้ Parabolic SAR ในการวิเคราะห์และการตัดสินใจในการซื้อขายยังคงเป็นสิ่งที่นักลงทุนหลายคนนิยมใช้ในการซื้อขายทางการเงินในวันนี้และมีความสำคัญอย่างมากในโลกการลงทุนและการซื้อขาย

สูตรคำนวณ Parabolic SAR

ค่า PSAR จะเปลี่ยนแปลงตามราคาและสามารถใช้เป็นเครื่องมือช่วยในการวางกลยุทธ์การเทรดและการบริหารความเสี่ยงในการเทรดอย่างมีประสิทธิภาพ สูตรคำนวณอินดิเคเตอร์ Parabolic SAR (PSAR) อย่างละเอียดตามลำดับดังนี้

- Extreme Point (EP) หรือ จุดสุด Extremum:

- EP คือ ค่าราคาสูงสุดหรือต่ำสุดของแนวโน้มในแต่ละวัน การคำนวณ EP ต้องพิจารณาแนวโน้มของ PSAR:

- ในกรณีแนวโน้มขาขึ้น (Uptrend): EP คือราคาสูงสุดของวันก่อนหน้า.

- ในกรณีแนวโน้มขาลง (Downtrend): EP คือราคาต่ำสุดของวันก่อนหน้า.

- EP คือ ค่าราคาสูงสุดหรือต่ำสุดของแนวโน้มในแต่ละวัน การคำนวณ EP ต้องพิจารณาแนวโน้มของ PSAR:

- Acceleration Factor (AF) หรือ ค่าการเปลี่ยนแปลงในแต่ละช่วงเวลา:

- AF เริ่มต้นที่ค่า 0.02 และสามารถเพิ่มขึ้นทีละ 0.02 ในแต่ละวัน โดยมีข้อจำกัดคือ AF สูงสุดไม่เกิน 0.20.

- หากราคาในวันปัจจุบันมีการเปลี่ยนแปลงในทิศทางของ EP ในวันก่อนหน้า (ตามแนวโน้ม) จะทำการเพิ่มค่า AF โดยเพิ่มทีละ 0.02 จนถึงค่าสูงสุดที่กำหนดไว้ (0.20).

- Parabolic SAR (PSAR) สำหรับวันปัจจุบัน:

- ในวันแรกของแนวโน้มหรือเริ่มต้นของการคำนวณ PSAR ให้ใช้ค่า PSAR ก่อนหน้า (PSAR ของวันก่อนหน้า) เป็นค่าเริ่มต้น.

- ในวันถัดไปและวันต่อๆ ไป คำนวณ PSAR ใหม่โดยใช้สูตรดังนี้:

- PSAR NEW = PSAR CURRENT + AF x (EP CURRENT – PSAR CURRENT)

- ค่า PSAR ใหม่นี้จะกลายเป็นค่า PSAR สำหรับวันปัจจุบัน และจะถูกใช้ในการวาดกราฟบนกราฟราคา.

- การวาดกราฟ Parabolic SAR:

- หลังจากได้ค่า PSAR ใหม่ จะนำค่า PSAR นี้มาวาดบนกราฟราคา โดยค่า PSAR จะเป็นจุดหรือสัญลักษณ์บนกราฟ.

- ตำแหน่งของ PSAR จะบอกถึงระดับการกลับตัวของแนวโน้ม และเป็นตำแหน่งที่สนใจสำหรับการวางกลยุทธ์การเทรด:

- ในแนวโน้มขาขึ้น (Uptrend) PSAR จะอยู่ที่ล่างกราฟราคา เมื่อราคาต่ำกว่า PSAR แสดงถึงสัญญาณการกลับตัวลง.

- ในแนวโน้มขาลง (Downtrend) PSAR จะอยู่ที่บนกราฟราคา เมื่อราคาสูงกว่า PSAR แสดงถึงสัญญาณการกลับตัวขึ้น.

ตัวอย่างการคำนวณ Parabolic SAR

เพื่อให้คุณเข้าใจการคำนวณ Parabolic SAR (PSAR) ได้อย่างชัดเจน ขอนำเสนอตัวอย่างการคำนวณ PSAR ในแนวโน้มขาขึ้น (Uptrend) ดังนี้:

-

- ในขั้นตอนแรก เราต้องกำหนดค่าเริ่มต้น ซึ่งเป็นค่าของ PSAR ในวันแรกของแนวโน้ม ในกรณีนี้ ให้เริ่มต้น PSAR ที่ราคาสูงสุดของวันแรก.

- หลังจากนั้น ให้คำนวณค่า Extreme Point (EP) ในแต่ละวัน:

- EP ในแต่ละวันคือราคาสูงสุดของวันก่อนหน้า.

- คำนวณค่า Acceleration Factor (AF):

- เริ่มต้น AF ที่ค่า 0.02.

- คำนวณค่า PSAR ใหม่สำหรับวันปัจจุบันโดยใช้สูตร:

- PSAR NEW = PSAR CURRENT + AF x (EP CURRENT – PSAR CURRENT)

- หลังจากได้ค่า PSAR ใหม่ ให้นำค่า PSAR ใหม่นี้มาวาดบนกราฟราคา.

- ทำซ้ำขั้นตอนที่ 2-5 ในแต่ละวันตามแนวโน้ม โดยในแต่ละวันหากราคายังตามแนวโน้ม PSAR จะเลื่อนตามราคาและ AF จะเพิ่มขึ้นทีละ 0.02 จนเป็นค่าสูงสุดที่กำหนดไว้ (0.20).

ตัวอย่างแนวโน้มขาขึ้น (Uptrend):

-

- วันที่ 1: ราคาสูงสุด = $100, PSAR เริ่มต้นที่ $100, AF เริ่มต้นที่ 0.02, EP = $100

- PSAR ใหม่ = $100 + 0.02 x ($100 – $100) = $100

- วันที่ 2: ราคาสูงสุด = $105, EP = $105, AF = 0.02

- PSAR ใหม่ = $100 + 0.02 x ($105 – $100) = $100.10

- วันที่ 3: ราคาสูงสุด = $110, EP = $110, AF = 0.02

- PSAR ใหม่ = $100.10 + 0.02 x ($110 – $100.10) = $100.28

- วันที่ 4: ราคาสูงสุด = $115, EP = $115, AF = 0.02

- PSAR ใหม่ = $100.28 + 0.02 x ($115 – $100.28) = $100.56

- วันที่ 5: ราคาสูงสุด = $120, EP = $120, AF = 0.02

- PSAR ใหม่ = $100.56 + 0.02 x ($120 – $100.56) = $100.94

- วันที่ 1: ราคาสูงสุด = $100, PSAR เริ่มต้นที่ $100, AF เริ่มต้นที่ 0.02, EP = $100

เราจะเห็นว่า PSAR เลื่อนขึ้นเรื่อยๆ ในแนวโน้มขาขึ้น และ AF เพิ่มขึ้นทีละ 0.02 ตามเงื่อนไข โดย PSAR จะทำหน้าที่เป็นระดับการกลับตัวและให้สัญญาณการซื้อขายบนกราฟราคาในแนวโน้มนี้ให้เรา

การดูจุดของ Parabolic SAR

การดูจุดไข่ปลา (Parabolic SAR) เป็นสิ่งสำคัญในการใช้ PSAR เพื่อวิเคราะห์แนวโน้มของราคาและสร้างกลยุทธ์การเทรดในตลาดทุกแบบ ต่อไปนี้คือการอธิบายการดูจุดไข่ปลาของ PSAR โดยละเอียด:

- จุดไข่ปลาอยู่ใต้ราคา (Rising SAR): เมื่อ PSAR ปรากฏอยู่ใต้ราคาของแท่งเทียนบนกราฟราคา มันสะท้อนแนวโน้มขาขึ้น (Uptrend) ของตลาด นี่หมายความว่าตลาดกำลังขึ้นตามแนวโน้มนี้ และ PSAR ใช้เป็นระดับสนับสนุนสำหรับการเทรดบนขาขึ้น.

- จุดไข่ปลาอยู่เหนือราคา (Falling SAR): เมื่อ PSAR ปรากฏอยู่เหนือราคาของแท่งเทียนบนกราฟราคา มันสะท้อนแนวโน้มขาลง (Downtrend) ของตลาด นี่หมายความว่าตลาดกำลังลงตามแนวโน้มนี้ และ PSAR ใช้เป็นระดับต้านสำหรับการเทรดบนขาลง.

- การทะลุจุดไข่ปลา: เมื่อราคาทะลุจุดไข่ปลาของ PSAR จากด้านบนไปด้านล่าง หรือจากด้านล่างไปด้านบน มันส่งสัญญาณบ่งชี้ถึงการเปลี่ยนแนวโน้มของราคา นี่อาจเป็นเวลาที่เหมาะสมในการเปิดออเดอร์เพื่อตามตรงแนวโน้มใหม่.

Parabolic SAR ใช้ยังไง

การใช้ Parabolic SAR ในการวางกลยุทธ์การเทรดและการติดตามแนวโน้มสามารถทำได้ตามขั้นตอนต่อไปนี้:

- วิเคราะห์แนวโน้ม (Trend Analysis): ใช้ Parabolic SAR เพื่อวิเคราะห์แนวโน้มของตลาดในระยะเวลาที่คุณสนใจ (เช่น 1 ชั่วโมง, 4 ชั่วโมง, 1 วัน) โดยดูที่ตำแหน่งของจุดไข่ปลา Parabolic SAR บนกราฟราคา:

- หาก Parabolic SAR อยู่ด้านล่างราคา และเรียงตัวขึ้นเรื่อยๆ นี่แสดงให้เห็นว่าตลาดมีแนวโน้มขาขึ้น (Uptrend).

- หาก Parabolic SAR อยู่ด้านบนราคา และเรียงตัวลงเรื่อยๆ นี่แสดงให้เห็นว่าตลาดมีแนวโน้มขาลง (Downtrend).

- หาก Parabolic SAR ตั้งอยู่ใกล้ราคาปัจจุบันและมีการสลับตำแหน่งบ่อย นี่แสดงให้เห็นว่าตลาดมีความผันผวนหรือแนวโน้มแบบเน้นระยะสั้น (Sideways or Range-bound).

- หาสัญญาณซื้อขาย (Trading Signals): Parabolic SAR สามารถให้สัญญาณการซื้อขายได้ในรูปแบบต่าง ๆ ดังนี้:

- การเปิดออร์เดอร์ซื้อ (Buy Order): เมื่อ Parabolic SAR อยู่ด้านล่างราคาและจุดไข่ปลาเรียงตัวขึ้น แสดงสัญญาณซื้อขายในแนวโน้มขาขึ้น (Uptrend).

- การเปิดออร์เดอร์ขาย (Sell Order): เมื่อ Parabolic SAR อยู่ด้านบนราคาและจุดไข่ปลาเรียงตัวลง แสดงสัญญาณซื้อขายในแนวโน้มขาลง (Downtrend).

- หาสัญญาณจุดกลับตัว (Reversal Signals): Parabolic SAR ยังสามารถให้สัญญาณการกลับตัวของราคา (Reversal Signals) โดยอาจเป็นสัญญาณการเปลี่ยนแนวโน้มของตลาด นักเทรดสามารถนำสัญญาณเหล่านี้มาวางกลยุทธ์การเทรดในการคาดการณ์การเริ่มเปลี่ยนแนวโน้มของตลาด.

- ดูความผันผวนของราคา (Price Volatility): นอกเหนือจากการใช้ Parabolic SAR ในการตัดสินใจเทรด คุณยังสามารถใช้การเรียงตัวของจุดไข่ปลา Parabolic SAR เพื่อดูความผันผวนของราคาในระยะเวลาที่ระบุ ถ้าจุดไข่ปลาเรียงตัวชิดกันแสดงว่ามีความผันผวนน้อย และถ้าจุดไข่ปลาเรียงตัวห่างกันแสดงว่ามีความผันผวนมาก.

- การตั้งค่าหยุดขาดทุนและหยุดกำไร: Parabolic SAR ยังสามารถใช้ในการกำหนดระดับหยุดขาดทุนและหยุดกำไรของการเทรด โดยสามารถตั้งค่าให้หยุดขาดทุนเมื่อ Parabolic SAR ครอบครองราคาและหยุดกำไรเมื่อ Parabolic SAR อยู่ใกล้กับราคาปัจจุบัน นี้ช่วยในการจัดการความเสี่ยงในการเทรด.

ข้อจำกัดของ Parabolic SAR

Parabolic SAR (PSAR) เป็นตัวบ่งชี้ทางเทคนิคที่มีข้อจำกัดบางประการที่นักเทรดควรรู้:

- ใช้ดีเฉพาะในช่วงที่ตลาดเป็นเทรนด์: PSAR ถูกออกแบบมาเพื่อใช้วิเคราะห์และให้สัญญาณการเทรดในช่วงที่ตลาดเป็นเทรนด์ หากตลาดอยู่ในสภาวะเดินข้าง (Sideways) หรือไม่มีแนวโน้มชัดเจน การใช้ PSAR อาจทำให้เกิดสัญญาณที่ไม่แม่นยำและสับสน.

- สัญญาณหลอกในช่วง Sideways: ในช่วงตลาด Sideways การใช้ PSAR ตัวเดียวอาจทำให้เกิดสัญญาณบ่งชี้ที่ไม่แม่นยำ ซึ่งอาจทำให้นักเทรดสร้างพอร์ตการซื้อขายที่ไม่สมเหตุสมผลหรือทำให้เสียเงิน.

- การตั้งค่า AF ที่สูงเกินไป: การตั้งค่าความเร่งในการเปลี่ยนแปลง (Acceleration Factor) สูงเกินไปอาจทำให้ PSAR เปลี่ยนแปลงอย่างรวดเร็วมาก ทำให้สัญญาณการซื้อขายเกิดบ่อยและไม่เสถียร การตั้งค่า AF ที่สูงอาจทำให้นักเทรดเหนื่อยและมีความยุ่งยากในการจัดการพอร์ตการซื้อขาย.

- ไม่เหมาะสำหรับตลาดขนาดเล็ก: PSAR มักให้ผลลัพธ์ที่ดีกับตลาดขนาดใหญ่และสอดคล้องกับแนวโน้มใหญ่ของตลาด ในตลาดขนาดเล็กหรือตลาดที่มีความผันผวนเบา การใช้ PSAR อาจไม่มีประสิทธิภาพเท่าที่ควร.

- ตอบสนองช้ากับการเปลี่ยนแปลงแนวโน้ม: PSAR มีความล่าช้าในการตอบสนองต่อการเปลี่ยนแปลงแนวโน้มของตลาด ซึ่งอาจทำให้นักเทรดพลาดสัญญาณการซื้อขายตามแนวโน้มใหม่ได้.