Financial Risk Management คืออะไร

“Risk Management” หรือ “การจัดการความเสี่ยง” คือกระบวนการที่ผ่านไปในการประเมินความเสี่ยงและการพยายามที่จะระบุและควบคุมความเสี่ยงที่อาจเกิดขึ้นในองค์กรหรือโครงการต่างๆ การจัดการความเสี่ยงทั้งหมดนี้มักจะต้องประกอบไปด้วยขั้นตอนอย่างการวิเคราะห์ความเสี่ยง, การประเมินความเสี่ยง, และการตัดสินใจเกี่ยวกับวิธีการจัดการกับความเสี่ยงนั้นๆ

การจัดการความเสี่ยงด้านการเงิน (Financial Risk Management) คือกระบวนการของการวิเคราะห์, การประเมิน, และการจัดการกับความเสี่ยงที่อาจจะกระทบต่อสถานะการเงินขององค์กรหรือบุคคล อย่างไรก็ตาม, การจัดการความเสี่ยงด้านการเงินมักจะมีขอบเขตที่กว้างขวาง และอาจจะรวมถึงการจัดการกับหลายประเภทของความเสี่ยง รวมถึงความเสี่ยงจากอัตราดอกเบี้ย, ความเสี่ยงจากอัตราแลกเปลี่ยน, ความเสี่ยงจากลูกหนี้ไม่จ่ายหนี้, ความเสี่ยงจากการล้มละลาย, ความเสี่ยงจากราคาของสินทรัพย์หลัก และอื่น ๆ

ความสำคัญของ Financial Risk Management

ความสำคัญของการจัดการความเสี่ยงด้านการเงิน (Financial Risk Management)

- ป้องกันการสูญเสีย (Loss Prevention) การจัดการความเสี่ยงในเชิงป้องกันช่วยป้องกันการสูญเสียที่อาจเกิดขึ้นจากเหตุการณ์ความเสี่ยงต่าง ๆ เช่น การเปลี่ยนแปลงของอัตราแลกเปลี่ยน, การล้มละลายของลูกค้า, หรือการเพิ่มขึ้นของอัตราดอกเบี้ย

- การวางแผนการเงินที่มั่นคง (Financial Stability) การที่รู้จักความเสี่ยงและวิธีการจัดการมันอาจช่วยให้องค์กรวางแผนการเงินและการจัดสรรทรัพย์สินในระยะยาวได้อย่างมั่นคง

- สร้างความเชื่อมั่น (Market Confidence) การมีการจัดการความเสี่ยงด้านการเงินที่มีประสิทธิภาพสามารถสร้างความเชื่อมั่นในตลาด, ลูกค้า, และผู้ลงทุน และนำไปสู่การได้รับเงินทุนในอัตราดอกเบี้ยที่ต่ำกว่า

- ป้องกันความผันผวนของกระแสเงินสด (Cash Flow Volatility Mitigation) การจัดการความเสี่ยงด้านการเงินสามารถช่วยลดความผันผวนของกระแสเงินสด ช่วยให้องค์กรสามารถดำเนินธุรกิจได้อย่างต่อเนื่องและเสถียร

- เพิ่มประสิทธิภาพการดำเนินธุรกิจ (Operational Efficiency) องค์กรที่จัดการความเสี่ยงอย่างเป็นระบบมักจะดำเนินธุรกิจได้อย่างมีประสิทธิภาพ โดยเฉพาะในการลงทุนและการจัดหาทุน

- การป้องกันและการจัดการกับเหตุการณ์ที่ไม่คาดคิด (Unforeseen Events Management) การจัดการความเสี่ยงทำให้องค์กรพร้อมที่จะรับมือกับเหตุการณ์ที่ไม่คาดคิด เช่น วิกฤติการณ์การเงินหรือการเปลี่ยนแปลงที่รวดเร็วของระบบเศรษฐกิจ

- การปฏิบัติตามกฎระเบียบ (Regulatory Compliance) การเข้าใจและจัดการความเสี่ยงที่เกี่ยวข้องกับการปฏิบัติตามกฎระเบียบและมาตรฐานสามารถป้องกันการสูญเสียจากการถูกปรับหรือฟ้องร้อง

- การตัดสินใจที่มีข้อมูล (Informed Decision-Making) การมีข้อมูลครบถ้วนและถูกต้องเกี่ยวกับความเสี่ยงทำให้การตัดสินใจทางการเงินและการดำเนินธุรกิจเป็นไปอย่างรอบคอบ

Financial Risk Management มีกี่ประเภท อะไรบ้าง

ประเภทของความเสี่ยงด้านการเงิน มีต่อไปนี้

1. ความเสี่ยงจากอัตราดอกเบี้ย (Interest Rate Risk)

-

- องค์กรหรือบุคคลที่มีหนี้หรือสินทรัพย์ที่มีอัตราดอกเบี้ยแปรผันจะถูกกระทบโดยความเปลี่ยนแปลงของอัตราดอกเบี้ย

- วิธีการจัดการ: ใช้สัญญา Swap หรือ Fixed Income Securities เพื่อป้องกันผลกระทบ

2. ความเสี่ยงจากอัตราแลกเปลี่ยน (Exchange Rate Risk)

-

- ผลกระทบต่อรายได้, ต้นทุน และกำไรขององค์กรที่มีธุรกรรมทางการเงินข้ามประเทศ

- วิธีการจัดการ: ใช้ Forward Contracts หรือ Currency Options ในการป้องกันความเสี่ยง

3. ความเสี่ยงจากลูกหนี้ไม่จ่ายหนี้ (Credit Risk)

-

- ข้อจำกัดในการเก็บเงินจากลูกหนี้หรือคู่ค้าธุรกิจที่ไม่สามารถปฏิบัติตามข้อตกลง

- วิธีการจัดการ: การวิเคราะห์สินเชื่อและการจัดทำสำรองหนี้สงสัยความสามารถในการชำระเงิน

4. ความเสี่ยงจากการล้มละลาย (Liquidity Risk)

-

- ความไม่สามารถในการหาเงินสดที่เพียงพอในการชำระหนี้หรือตรงต่อสิทธิ

- วิธีการจัดการ: การจัดทำ Cash Flow Projections และการรักษาสัดส่วนที่เหมาะสมของสินทรัพย์ที่สามารถแปลงเป็นเงินสดได้ง่าย

5. ความเสี่ยงจากราคาของสินทรัพย์หลัก (Market Risk)

-

- ความเปลี่ยนแปลงของราคาหุ้น, หน่วยลงทุน, สินค้าหลัก หรืออัตราดอกเบี้ยที่ส่งผลกระทบต่อมูลค่าของสินทรัพย์หลัก

- วิธีการจัดการ: การใช้ Derivatives เพื่อป้องกันความเสี่ยงหรือการหลีกเลี่ยงการลงทุนในสินทรัพย์ที่มีความเสี่ยงสูง

6. ความเสี่ยงด้านภาษีและรายได้ (Tax and Revenue Risk)

-

- การเปลี่ยนแปลงของระบบภาษีหรือข้อบังคับที่ส่งผลกระทบต่อรายได้ขององค์กร

- วิธีการจัดการ: การวางแผนภาษีและการติดตามข่าวสารหรือกฎหมายที่เกี่ยวข้อง

7. ความเสี่ยงด้านการดำเนินธุรกิจ (Operational Risk)

-

- ความล้มเหลวของระบบ, มนุษย์, หรือกระบวนการภายในองค์กร

- วิธีการจัดการ: การวิเคราะห์กระบวนการภายในและการจัดการคุณภาพ

8. ความเสี่ยงจากการละเมิดกฎหมายหรือระเบียบ (Legal and Compliance Risk)

-

- ความเสี่ยงจากการไม่ปฏิบัติตามกฎหมาย, ข้อบังคับ, หรือสัญญาที่องค์กรได้เข้าร่วม

- วิธีการจัดการ: การประเมินการปฏิบัติตามกฎหมายและการปรับปรุงระบบควบคุมภายใน

9. ความเสี่ยงด้านคุณภาพข้อมูล (Data Quality Risk)

-

- ความผิดพลาดหรือความไม่แน่นอนของข้อมูลที่ใช้ในการตัดสินใจทางการเงิน

- วิธีการจัดการ: การตรวจสอบและปรับปรุงระบบข้อมูล

10. ความเสี่ยงด้านเทคโนโลยี (Technology Risk)

-

- ความเสี่ยงที่เกิดจากระบบ IT ที่ใช้ในการดำเนินธุรกิจ

- วิธีการจัดการ: การสำรองข้อมูลและการพัฒนาระบบความปลอดภัย

11. ความเสี่ยงจากการเข้าถึงที่ไม่ได้รับอนุญาต (Unauthorized Access)

-

- ความเสี่ยงจากการเข้าถึงข้อมูลหรือระบบขององค์กรโดยไม่ได้รับอนุญาต

- วิธีการจัดการ: การใช้ระบบความปลอดภัยที่มีความเข้มงวด

12. ความเสี่ยงด้านสิ่งแวดล้อม (Environmental Risk)

-

- ความเสี่ยงที่เกี่ยวข้องกับการเปลี่ยนแปลงของสภาพภูมิอากาศหรือเหตุการณ์ภูมิอากาศที่ส่งผลกระทบต่อการดำเนินธุรกิจ

- วิธีการจัดการ: การปรับปรุงการดำเนินการและโครงสร้างเพื่อทนทานต่อการเปลี่ยนแปลงสภาพภูมิอากาศ

การจัดการความเสี่ยงด้านการเงิน (Financial Risk Management) ทำอย่างไร

1. การวิเคราะห์ความเสี่ยง (Risk Identification)

-

- การรวบรวมข้อมูล: เก็บรวบรวมข้อมูลที่จำเป็นในการวิเคราะห์ความเสี่ยง เช่น Market Volatility (ความผันผวนของตลาด), Interest Rates (อัตราดอกเบี้ย), และเรื่องของ Credit Risk (ความเสี่ยงด้านเครดิต)

- การวิเคราะห์สถานการณ์: ความผันผวนในตลาด, เปลี่ยนแปลงของระบบเศรษฐกิจ, แนวโน้มของอัตราดอกเบี้ย, ฯลฯ

2. การประเมินความเสี่ยง (Risk Assessment)

-

- การประเมินความน่าจะเป็น: ประเมินความน่าจะเป็นที่แต่ละรูปแบบของความเสี่ยงจะเกิดขึ้น

- การประเมินผลกระทบ: หากความเสี่ยงเกิดขึ้นจริง, มันจะมีผลกระทบยังไงต่อการดำเนินธุรกิจและสถานะการเงิน

3. การตั้งระดับความเสี่ยง (Risk Ranking)

-

- การจัดลำดับความเสี่ยง: ความเสี่ยงที่มีผลกระทบมากที่สุดหรือที่มีความน่าจะเป็นเกิดขึ้นสูงที่สุดอาจได้รับความสนใจเป็นอันดับแรก

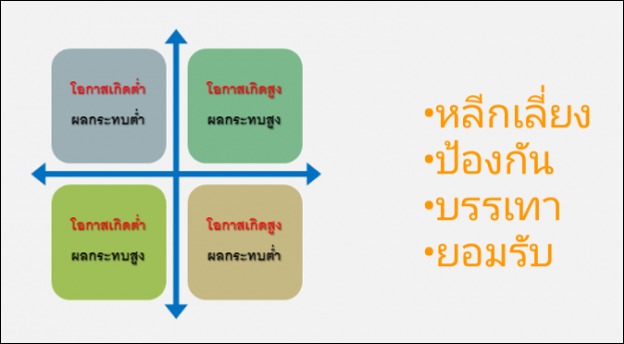

4. การเลือกวิธีจัดการความเสี่ยง (Risk Mitigation Strategies)

-

- การป้องกัน: การลดผลกระทบของความเสี่ยงด้วยการใช้สัญญาอนุพันธ์เพื่อป้องกันความเสี่ยงจากการเปลี่ยนแปลงของราคาตลาด

- การโอนความเสี่ยง: การนำความเสี่ยงไปให้บุคคลหรือองค์กรอื่น, เช่น ผ่านกรมธรรม์ประกันภัย

- การรับความเสี่ยง: ในบางครั้งองค์กรอาจเลือกที่จะรับความเสี่ยงเนื่องจากมีความเชื่อว่าจะสามารถจัดการหรือยอมรับผลกระทบได้

5. การดำเนินการ (Risk Implementation)

-

- การบังคับใช้แผน: ตามที่ถูกกำหนดในขั้นตอนที่4, วิธีการจัดการความเสี่ยงจะถูกนำไปบังคับใช้ในทางปฏิบัติ

6. การติดตามและตรวจสอบ (Risk Monitoring and Review )

-

- การตรวจสอบประจำปี: ใช้เพื่อตรวจสอบว่าการดำเนินการตรงกับแผนหรือไม่ และมีผลกระทบตามที่คาดหวังหรือไม่

- การประเมินการดำเนินการ: วิเคราะห์ผลจากการดำเนินการจัดการความเสี่ยง

7. การรายงาน (Risk Reporting)

-

- การสร้างรายงาน: สรุปผลการจัดการความเสี่ยง, ความสำเร็จ, และปัญหาที่พบ

- การนำเสนอ: นำเสนอแก่ผู้บริหาร, ผู้ลงทุน, และผู้มีส่วนได้เสียอื่น ๆ

ข้อดี ข้อเสีย การจัดการความเสี่ยงด้านการเงิน (Financial Risk Management)

ข้อดี

-

- ความเสถียรทางการเงิน : ช่วยในการป้องกันความเสี่ยงที่อาจส่งผลกระทบต่อความเสถียรขององค์กร

- การป้องกันความผันผวน: ช่วยลดความผันผวนของอัตราดอกเบี้ย, อัตราแลกเปลี่ยน, และราคาสินค้าหลัก

- การตัดสินใจที่ดีขึ้น: ความรู้เกี่ยวกับความเสี่ยงช่วยในการตัดสินใจที่ดีขึ้นในการลงทุนและการจัดหาทุน

- ปฏิบัติตามกฎระเบียบ : ช่วยให้องค์กรสามารถปฏิบัติตามกฎระเบียบหรือข้อบังคับที่จำเป็น

- ความเชื่อมั่นจากผู้ลงทุน: ปรับปรุงภาพลักษณ์และความน่าเชื่อถือขององค์กรในตาของผู้ลงทุน

ข้อเสีย

-

- ค่าใช้จ่ายสูง : การจัดการความเสี่ยงอาจต้องการเครื่องมือ, ซอฟต์แวร์, และทีมงานที่มีความเชี่ยวชาญ

- ความซับซ้อน : มีความเสี่ยงที่ซับซ้อนและยากที่จะวัดหรือประเมินได้ถูกต้อง

- การเน้นเกินไปที่ความเสี่ยง : อาจนำไปสู่การตัดสินใจที่จ overly conservative หรือเลี่ยงความเสี่ยงจนเกินไป

- ข้อผิดพลาดในการประเมิน : การประเมินความเสี่ยงที่ไม่แม่นยำอาจนำไปสู่การตัดสินใจที่ผิดพลาด

- ความเป็นไปได้ของเหตุการณ์ที่ไม่คาดคิด: บางครั้งความเสี่ยงที่ไม่สามารถคาดการณ์ได้อาจเกิดขึ้น