Risk Reward ratio คืออะไร

RRR หรือ Risk Reward Ratio คือสัดส่วนที่เปรียบเทียบระหว่าง “ความเสี่ยง” หรือจำนวนเงินที่คุณต้องสูญเสีย เทียบกับ “จำนวนเงินที่คาดหวังที่จะได้รับ” ในการลงทุนหรือเทรดหุ้นหรือตลาดทางการเงิน อัตราส่วนนี้จะช่วยให้คุณตัดสินใจว่าควรที่จะเสี่ยงเงินเพิ่มเพื่อทำกำไรหรือไม่ในแต่ละครั้งที่ลงทุน โดยส่วนประกอบของ RRR คือ:

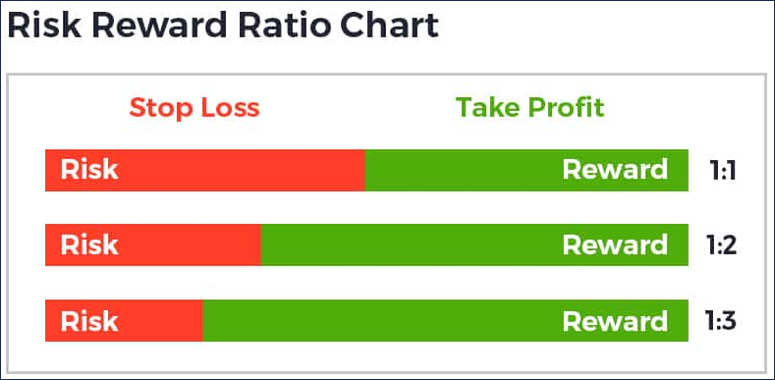

- Risk (ความเสี่ยง): คือจำนวนเงินที่คุณพร้อมจะสูญเสียหรือเสี่ยงในการลงทุน ส่วนใหญ่จะเป็นอัตราการตั้ง Stop Loss เพื่อระบุระดับราคาที่คุณจะขาดทุนและขายออกจากตลาดหากตลาดเคลื่อนไปในทิศทางที่ไม่พอดีกับคาดหวังของคุณ.

- Reward (ผลตอบแทน): คือจำนวนเงินที่คุณคาดหวังที่จะได้รับจากการลงทุน ส่วนใหญ่จะเป็นอัตราการตั้ง Take Profit เพื่อระบุระดับราคาที่คุณจะนำกำไรมาด้วยเมื่อตลาดเคลื่อนไปในทิศทางที่คุณต้องการ.

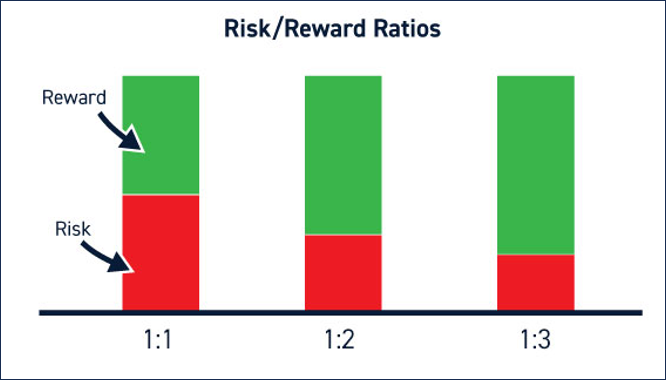

- Ratio (อัตราส่วน): คือผลลัพธ์จากการนำความเสี่ยง (Risk) และผลตอบแทน (Reward) มาหารกัน อัตราส่วนนี้จะช่วยให้คุณเข้าใจว่าการลงทุนหรือเทรดนั้นคุ้มค่าหรือไม่ หาก RRR มีค่าสูงกว่า 1, แสดงว่าการลงทุนนั้นคาดหวังที่จะได้รับผลตอบแทนมากกว่าความเสี่ยง และหาก RRR มีค่าต่ำกว่า 1, แสดงว่าความเสี่ยงมากกว่าผลตอบแทนที่คาดหวัง.

ตลาด Forex (Foreign Exchange Market) หรือตลาดแลกเปลี่ยนเงินตราต่างประเทศ อัตราส่วนความเสี่ยง Risk Reward ratio (RRR) เป็นสัดส่วนที่ใช้ในการวิเคราะห์และบริหารความเสี่ยงในการเทรดคู่เงินต่าง ๆ ในตลาด Forex เพื่อตัดสินใจเมื่อจะเข้าลงทุนหรือทำการเทรด รวมถึงการจัดการการสั่งซื้อและการบริหารการเสี่ยงของพอร์ตการลงทุนของคุณให้มีประสิทธิภาพ

Risk Reward ratio มีประโยชน์อย่างไร

RRR เป็นเครื่องมือสำคัญที่ช่วยในการบริหารความเสี่ยง วางแผนการเทรด วัดผลกลยุทธ์ และทำให้การเทรดและการลงทุนของคุณมีประสิทธิภาพและมั่นคงมากขึ้นในตลาดการเงิน ที่มีการเทรดและลงทุนด้วยความเสี่ยง โดย Risk Reward Ratio (RRR) มีประโยชน์มากในการเทรดและการลงทุนดังนี้

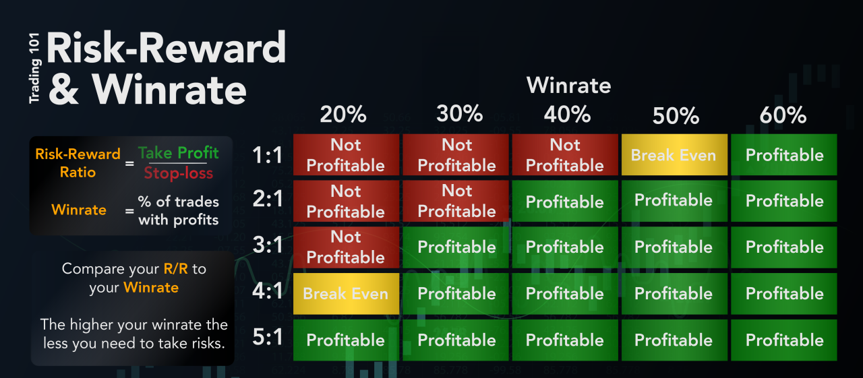

- เห็นภาพรวมของกลยุทธ์: RRR ช่วยให้คุณมีภาพรวมของกลยุทธ์ที่คุณใช้ในการเทรด หากคุณมีโอกาสชนะ 50% แต่ RRR ต่ำกว่า 1, นั่นหมายความว่า แม้ว่าคุณจะชนะในราคาที่ถูกต้อง 50% ของเทรด แต่เมื่อคุณเสี่ยงในแต่ละครั้ง คุณอาจสูญเสียเงินมากกว่าที่คุณทำกำไรได้ นี่เป็นสิ่งที่ทำให้กลยุทธ์ไม่คุ้มค่าและควรถูกปรับปรุง.

- เทรดได้อย่างเป็นระบบวัดผลกลยุทธ์: การใช้ RRR ที่สมเหตุสมผลช่วยให้คุณสร้างระบบเทรดที่มีประสิทธิภาพ หากคุณมี RRR สูงกว่า 1 และโอกาสชนะมากกว่า 50%, คุณสามารถตั้ง Stop Loss และ Take Profit ในตำแหน่งที่สอดคล้องกับกลยุทธ์ของคุณ ซึ่งช่วยให้คุณมีการควบคุมความเสี่ยงและเพิ่มโอกาสในการทำกำไร.

- บริหารความเสี่ยง: RRR ช่วยให้คุณกำหนดระดับความเสี่ยงที่ยอมรับในการเทรด และช่วยควบคุมความเสี่ยงในการลงทุนของคุณ โดยการกำหนดว่าคุณพร้อมจะสูญเสียเงินเท่าไหร่ในแต่ละครั้ง ซึ่งช่วยป้องกันความสูญเสียที่ไม่คาดคิดและรักษาความมั่นคงในการเงินของคุณ.

- วางแผนการเทรด: RRR ช่วยให้คุณวางแผนการเทรดอย่างมีระบบ โดยการกำหนดระดับ Stop Loss และ Take Profit ตามอัตราส่วนที่คุณต้องการ นี่เป็นวิธีการควบคุมการเข้าและออกจากตลาดอย่างมีความสมดุลและช่วยลดความไม่แน่ใจในการตัดสินใจ.

- วัดผลกลยุทธ์: RRR ช่วยให้คุณวัดผลกลยุทธ์ของคุณได้อย่างชัดเจน คุณสามารถตรวจสอบว่ากลยุทธ์ของคุณมีประสิทธิภาพหรือไม่ และปรับปรุงกลยุทธ์ตามผลการเทรดและความเสี่ยง.

- การตัดสินใจที่มั่นคง: การใช้ RRR ช่วยให้คุณตัดสินใจเมื่อจะเข้าและออกจากตลาดอย่างมั่นคง คุณสามารถวิเคราะห์ความเสี่ยงและโอกาสทำกำไรในแต่ละครั้งก่อนที่จะตัดสินใจ.

- สร้างระบบเทรด: RRR ช่วยในการสร้างระบบเทรดที่มีความสมดุล ช่วยให้คุณควบคุมความเสี่ยงและเพิ่มโอกาสในการทำกำไรในระยะยาว.และเพิ่มการมั่นคงการใช้ RRR ช่วยลดความเสี่ยงในการลงทุน และช่วยคุณรักษาความมั่นคงในการเงิน ทำให้คุณไม่ได้สูญเสียเงินมากเมื่อตลาดเคลื่อนไปที่ไม่พอดีกับคาดหวังของคุณ.

Risk Reward Ratio คำนวณอย่างไร

คำนวณ Risk Reward Ratio (RRR) นั้นเป็นเรื่องง่ายๆ โดยใช้สูตรต่อไปนี้:

RRR = (ราคา Take Profit – ราคา Entry) / (ราคา Entry – ราคา Stop Loss)

ในสูตรนี้:

- ราคา Take Profit: คือราคาที่คุณตั้งเป็นเป้าหมายในการกำไร หรือราคาที่คุณคาดหวังที่จะขายออกหากตลาดเคลื่อนไปในทิศทางที่คุณต้องการ.

- ราคา Entry: คือราคาที่คุณเข้าทำการเทรด หรือราคาที่คุณซื้อหรือขายอินสตรูเมนต์ (สินทรัพย์) นั้น.

- ราคา Stop Loss: คือราคาที่คุณตั้งเพื่อความคุ้มครอง หรือราคาที่คุณพร้อมจะขาดทุนและออกจากตลาดหากตลาดเคลื่อนไปในทิศทางที่ไม่พอดีกับคาดหวังของคุณ.

หลังจากนี้คุณสามารถใช้ข้อมูลเหล่านี้ในสูตรเพื่อคำนวณ RRR ของคุณ โดยหารผลตอบแทนที่คาดหวัง (ราคา Take Profit – ราคา Entry) ด้วยความเสี่ยง (ราคา Entry – ราคา Stop Loss) ที่คุณพร้อมจะรับ. ตัวเลขที่ได้จากการคำนวณนี้จะแสดงอัตราส่วนระหว่างความเสี่ยงและรางวัลในการเทรดของคุณ เช่น 1:2, 1:3, 1:4, และอื่น ๆ ซึ่งจะช่วยให้คุณปรับแต่งกลยุทธ์และจัดการความเสี่ยงอย่างมีระบบในการเทรดหรือการลงทุนของคุณ.

ตัวอย่างการคำนวณ Risk Reward Ratio

Risk Reward Ratio (RRR) คือ อัตราส่วนระหว่างระยะทำกำไรและระยะขาดทุนในการเทรดหรือการลงทุน การคำนวณ RRR ใช้สูตรตามที่คุณได้ระบุ:

RRR = (ราคา Take Profit – ราคา Entry) / (ราคา Entry – ราคา Stop Loss)

ตัวอย่างที่ 1:

- Entry Price (ราคาจุดที่เข้า): 30,000 บาท

- Take Profit Price (ราคาที่ Take Profit): 40,000 บาท

- Stop Loss Price (ราคาที่ Stop Loss): 20,000 บาท

RRR = (40,000 – 30,000) / (30,000 – 20,000) = 10,000 / 10,000 = 1

ในกรณีนี้ RRR เท่ากับ 1:1 หรือ 1

ตัวอย่างที่ 2:

- Entry Price (ราคาจุดที่เข้า): 30,000 บาท

- Take Profit Price (ราคาที่ Take Profit): 40,000 บาท

- Stop Loss Price (ราคาที่ Stop Loss): 10,000 บาท

RRR = (40,000 – 30,000) / (30,000 – 10,000) = 10,000 / 20,000 = 0.5

ในกรณีนี้ RRR เท่ากับ 0.5:1 หรือ 0.5

ค่า RRR ที่ได้จะช่วยให้คุณเข้าใจว่าการลงทุนหรือการเทรดนั้นคุ้มค่าหรือไม่ ถ้า RRR เป็น 1 หรือสูงกว่า คุณมีโอกาสที่จะได้รับผลตอบแทนมากกว่าความเสี่ยงที่คุณรับ แต่ถ้า RRR ต่ำกว่า 1 ความเสี่ยงจะมากกว่าผลตอบแทนที่คาดหวังและอาจไม่คุ้มค่าในการลงทุนหรือเทรดนั้นเอง.

วิธีดู RRR กี่ RRR ดี

ความเหมาะสมของ Risk Reward Ratio (RRR) ที่ดีนั้นขึ้นอยู่กับสถานการณ์และสไตล์การเทรดของคุณ เราไม่สามารถกำหนด RRR ที่เหมาะสมให้กับทุกคนได้เนื่องจากมีปัจจัยหลายอย่างที่มีผลต่อการกำหนด RRR ดังนี้:

- ระดับความเสี่ยงที่ยอมรับ: ความเสี่ยงที่คุณพร้อมยอมรับในการเทรดมีความแตกต่างกันระหว่างบุคคล ใครบางคนอาจยอมรับความเสี่ยงที่สูงกว่าใครบางคนอย่างสูงสุด การเลือก RRR ควรมองในแง่ของสไตล์การเทรดของคุณ ถ้าคุณเป็น Scalper ที่ทำกำไรจากการเทรดในระยะสั้น คุณอาจต้องใช้ RRR ที่ต่ำกว่า 1 เพราะคุณกำลังมุ่งหวังให้กำไรเล็ก ๆ แต่ถ้าคุณเป็น Swing Trader หรือ Position Trader ที่รอราคาเคลื่อนไปในระยะยาว คุณอาจกำหนด RRR ที่สูงกว่า 1 เพื่อคาดหวังกำไรมากกว่าความเสี่ยง.

- สไตล์การเทรด: รูปแบบการเทรดของคุณมีบทบาทในการกำหนด RRR ที่เหมาะสม ยกตัวอย่างเช่น นักเทรดที่ทำ Scalping หรือ Day Trading อาจกำหนด RRR ที่ต่ำกว่า 1 เพราะพวกเขามุ่งหวังกำไรระยะสั้น ในขณะที่ Swing Trader หรือ Position Trader อาจกำหนด RRR ที่สูงกว่า 1 เนื่องจากพวกเขามุ่งหวังกำไรระยะยาว.

- ความสามารถในการพิจารณา: ความสามารถในการวิเคราะห์ตลาดและการตัดสินใจเทรดมีบทบาทในการกำหนด RRR ที่เหมาะสม นักเทรดที่มีความเชี่ยวชาญมากกว่าอาจจะสามารถกำหนด RRR ที่สูงกว่าได้ เนื่องจากพวกเขามีความมั่นคงในการวิเคราะห์และตัดสินใจ.

- ความเชื่อของคุณในกลยุทธ์: ความเชื่อในกลยุทธ์ของคุณมีผลต่อการกำหนด RRR ด้วย หากคุณมีความเชื่อแน่นอนในกลยุทธ์ของคุณและมีข้อมูลทางประวัติที่รองรับ คุณอาจกำหนด RRR ที่สูงกว่าได้.ควรพิจารณาว่ากลยุทธ์ของคุณมีประสิทธิภาพในการให้กำไรมากกว่าความเสี่ยงหรือไม่ ถ้ากลยุทธ์ของคุณมีโอกาสชนะสูงกว่าความเสี่ยง คุณอาจกำหนด RRR ที่สูงกว่า 1 แต่หากกลยุทธ์มีโอกาสชนะต่ำกว่าความเสี่ยง คุณควรใช้ RRR ที่ต่ำกว่า 1.

- สถานการณ์ตลาด: สถานการณ์ในตลาดในขณะที่คุณเทรดอาจมีผลในการกำหนด RRR ในบางครั้ง ถ้าตลาดมีความเสี่ยงสูง คุณอาจต้องกำหนด RRR ที่สูงกว่าเพื่อความปลอดภัย.