Spread คืออะไร

ในด้านการเงิน คำว่า “Spread” หมายถึงความแตกต่างระหว่างตัวเลขสองตัวหรือสองราคาที่เกี่ยวข้องกันในลักษณะใดลักษณะหนึ่ง แนวคิดนี้สามารถนำไปใช้ในบริบทต่างๆ และความหมายของแนวคิดจะแตกต่างกันไปขึ้นอยู่กับเครื่องมือทางการเงินเฉพาะหรือสภาวะตลาดที่เกี่ยวข้อง

ประเภท Spread

- Bid-Ask Spread: ในตลาด Bid-Ask Spread คือความแตกต่างระหว่างราคาสูงสุดที่ผู้ซื้อยินดีจ่ายสำหรับสินทรัพย์ (ราคาเสนอซื้อ) และราคาต่ำสุดที่ผู้ขาย ยินดีขายโดยทั่วไปสเปรดเสนอราคาและถามที่แคบลงโดยทั่วไปบ่งชี้ว่าตลาดมีสภาพคล่องมากขึ้น ในขณะที่สเปรดที่กว้างขึ้นบ่งบอกถึงสภาพคล่องที่น้อยลง

- Yield Spread: นี่คือความแตกต่างระหว่างอัตราผลตอบแทนของตราสารหนี้ที่แตกต่างกัน ซึ่งส่วนใหญ่มักอธิบายไว้ในรูปของพันธบัตรที่มีคุณภาพเครดิตต่างกัน ตัวอย่างเช่น อัตราผลตอบแทนระหว่างพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี และพันธบัตรองค์กรอายุ 10 ปี จะแสดงถึงความต้องการของนักลงทุนระดับพรีเมียมสำหรับความเสี่ยงเพิ่มเติมที่เกี่ยวข้องกับพันธบัตรองค์กร

- Credit Spread: ในบริบทของอัตราผลตอบแทนพันธบัตร Credit Spread คือความแตกต่างระหว่างอัตราผลตอบแทนของพันธบัตรองค์กรและพันธบัตรรัฐบาลที่มีอายุครบกำหนดใกล้เคียงกัน สเปรดนี้ชดเชยนักลงทุนสำหรับความเสี่ยงที่สูงขึ้นที่เกี่ยวข้องกับการถือครองพันธบัตรองค์กรที่มีความปลอดภัยน้อย

- Forex Spread: ในตลาดแลกเปลี่ยนเงินตราต่างประเทศ Spread คือความแตกต่างระหว่างราคาซื้อและราคาขายของคู่สกุลเงิน มักเสนอราคาเป็น pip และเป็นปัจจัยสำคัญสำหรับเทรดเดอร์ที่ต้องพิจารณาต้นทุนในการเข้าและออกจากการซื้อขาย

- Option Spreads: ในการซื้อขายตัวเลือก, การแพร่กิจการ (spread) เกิดขึ้นเมื่อซื้อและขายสัญญาตัวเลือกประเภทเดียวกัน (คอลล์หรือพุท) แต่มีราคาเสนอแตกต่างกันและ/หรือวันหมดอายุที่ต่างกัน การดำเนินการนี้มักจะทำเพื่อลดความเสี่ยงหรือเพื่อกำไรจากสภาวะตลาดบางอย่าง

- Mortgage Rate Spread: คือความแตกต่างระหว่างอัตราดอกเบี้ยของสินเชื่อที่ยืมเพื่อซื้อบ้านและอัตราดอกเบี้ยทั่วไปหรืออัตราดอกเบี้ยอ้างอิง เช่น พันธบัตรของรัฐบาลที่มีอายุครบกำหนดใกล้เคียง การแพร่กิจการนี้ชดเชยให้กับผู้ให้กู้สำหรับความเสี่ยงของการผิดสัญญา

- Swap Spread: ในการแลกเปลี่ยนอัตราด interest rate swaps, การแพร่กิจการคือความแตกต่างระหว่างอัตราดอกเบี้ยคงที่และผลตอบแทนของพันธบัตรรัฐบาลที่มีอายุครบกำหนดเทียบเท่า

- Commodity Spreads: ในตลาดสินค้า, การแพร่กิจการสามารถหมายถึงความแตกต่างระหว่างราคาของสัญญาที่มีวันส่งมอบที่แตกต่างกัน (เรียกว่า “futures spread”) หรือระหว่างสินค้าที่ต่างกันแต่เกี่ยวข้องกัน

Commission คืออะไร

“Commission” หมายถึงค่าธรรมเนียมที่เรียกเก็บสำหรับการอำนวยความสะดวกหรือดำเนินธุรกรรม ค่าธรรมเนียมนี้มักจะจ่ายให้กับนายหน้า ที่ปรึกษาทางการเงิน หรือตัวกลางอื่นๆ ที่อำนวยความสะดวกในการซื้อและขายเครื่องมือทางการเงิน เช่น หุ้น พันธบัตร และอสังหาริมทรัพย์ ค่าคอมมิชชันทำหน้าที่เป็นค่าตอบแทนสำหรับบริการที่มอบให้ และอาจเป็นจำนวนเงินคงที่ เปอร์เซ็นต์ของมูลค่าธุรกรรม หรือทั้งสองอย่างรวมกัน

ประเภท Commission

- Flat-Fee Commission: จำนวนเงินคงที่ที่เรียกเก็บโดยไม่คำนึงถึงขนาดหรือมูลค่าของธุรกรรม

- Percentage-Based Commission: เปอร์เซ็นต์ของมูลค่าธุรกรรม ตัวอย่างเช่น ตัวแทนอสังหาริมทรัพย์อาจเรียกเก็บค่าคอมมิชชั่น 5% จากราคาขายบ้าน

- Tiered Commission: โครงสร้างที่อัตราค่าคอมมิชชันเปลี่ยนแปลงตามขนาดหรือมูลค่าของธุรกรรม ตัวอย่างเช่น เปอร์เซ็นต์ที่ต่ำกว่าอาจนำไปใช้กับธุรกรรมที่ใหญ่ขึ้นเรื่อยๆ

- Variable Commission: ค่าคอมมิชชั่นจะแตกต่างกันไปขึ้นอยู่กับปัจจัยต่างๆ เช่น ความซับซ้อนของธุรกรรม ระดับการให้บริการ หรือสภาวะตลาด

- Front-End and Back-End Commission: เฉพาะในอุตสาหกรรมกองทุนรวม ค่าคอมมิชชั่นแบบหน้าจะเสียเมื่อคุณซื้อเข้ากองทุนในครั้งแรก และค่าคอมมิชชั่นแบบหลัง (หรือที่เรียกว่าค่าธรรมเนียมการขายที่ถูกเลื่อนลง) จะเสียเมื่อคุณขายหุ้นของคุณ

- Ongoing Commission: ค่าธรรมเนียมที่เกิดขึ้นซึ่งมักพบในกรมธรรม์ประกันภัยหรือบัญชีการลงทุนที่มีการจัดการบางประเภท

- Trading Commissions: เรียกเก็บโดยบริษัทนายหน้าซื้อขายหลักทรัพย์สำหรับการซื้อและขายเครื่องมือทางการเงิน เช่น หุ้น พันธบัตร และออปชั่น

- Real Estate Commissions: ค่าธรรมเนียมที่จ่ายให้กับตัวแทนอสังหาริมทรัพย์เพื่ออำนวยความสะดวกในการทำธุรกรรมด้านอสังหาริมทรัพย์

- Insurance Commissions: จ่ายให้กับตัวแทนประกันภัยสำหรับการขายกรมธรรม์และบางครั้งสำหรับการต่ออายุ

- Advisory Commissions: ค่าธรรมเนียมที่เรียกเก็บโดยที่ปรึกษาทางการเงินสำหรับการแนะนำผลิตภัณฑ์การลงทุนเฉพาะด้าน

- Banking Commissions: ค่าธรรมเนียมที่เรียกเก็บสำหรับบริการธนาคารเฉพาะทาง เช่น การโอนเงิน ธุรกรรมแลกเปลี่ยนเงินตราต่างประเทศ หรือการออกเลตเตอร์ออฟเครดิต

- Referral Commission: ได้รับจากการแนะนำลูกค้าไปยังธุรกิจอื่น

- Performance-Based Commission: โดยเฉพาะอย่างยิ่งในการตั้งค่าการลงทุน เช่น กองทุนป้องกันความเสี่ยง ค่าคอมมิชชันอาจเรียกเก็บตามประสิทธิภาพของการลงทุน

- Click Commissions: ในการทำการตลาดแบบพันธมิตร สามารถรับค่าคอมมิชชันตามจำนวนคลิกที่สร้างผ่านลิงก์เฉพาะ

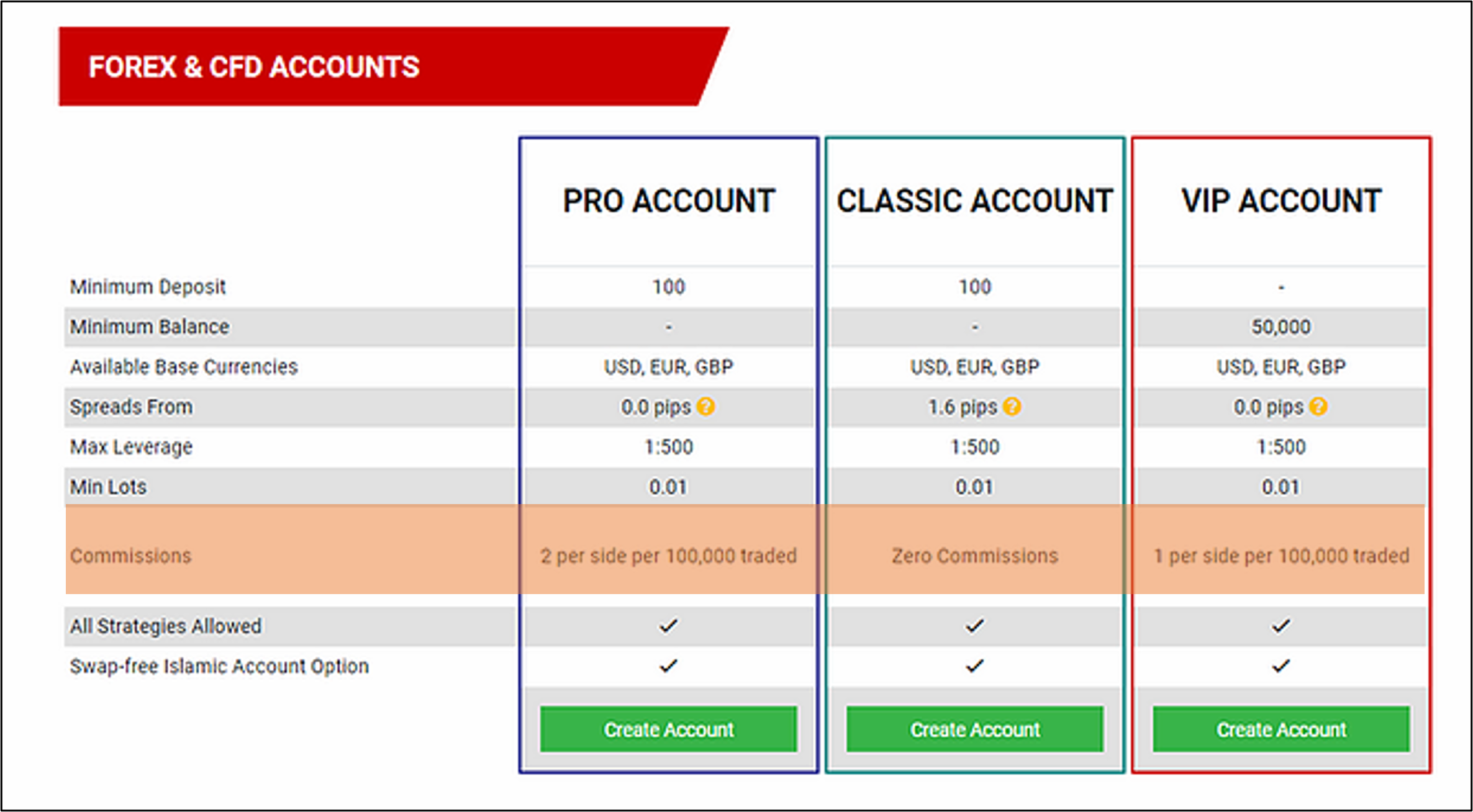

Spread ต่างจาก Commission อย่างไร

ทั้ง “Spread” และ “Commission” เป็นคำที่อ้างถึงต้นทุนที่เกิดขึ้นในธุรกรรมทางการเงิน แต่จะนำไปใช้ในบริบทที่แตกต่างกันและมีความหมายที่แตกต่างกัน ความแตกต่างมีดังนี้

Spread

-

- คำจำกัดความ: ในรูปแบบที่ง่ายที่สุด Spread คือการแสดงค่าธรรมเนียมการทำธุรกรรมเมื่อคุณซื้อและขายเครื่องมือการเงิน ในหุ้น นี่คือระหว่างราคาที่ผู้ซื้อยอมจ่ายสูงสุด (Bid) และราคาที่ผู้ขายยอมขายต่ำสุด (Ask)

- ผู้ที่ได้รับผลกระทบ: Spread มีลักษณะเป็นสิ่งที่ทั่วหมด ในทุกคนที่เข้าร่วมในการทำธุรกรรมตลาด สำหรับผู้ซื้อ Spread แทนการสูญเสียค่าใช้จ่ายทันทีเมื่อซื้อสินทรัพย์ สำหรับผู้ขาย นี่คือการสูญเสียในรายได้ที่อาจได้เมื่อขายสินทรัพย์

- เวลาที่จ่าย: ไม่เหมือนกับค่านายหน้า คุณไม่ “จ่าย” Spread เป็นค่าใช้จ่ายเพิ่มเติม แต่เป็นค่าใช้จ่ายที่แฝงอยู่ภายในประสบการณ์การซื้อขาย เมื่อคุณซื้อสินทรัพย์ในราคา Ask และขายทันทีในราคา Bid การสูญเสียที่คุณได้รับก็คือค่าใช้จ่ายของ Spread

- ความแปรปรวน: Spread แปรผันได้ตามหลายปัจจัย ผู้ซื้อขายความถี่สูงบางครั้งหวังที่จะหาผลกำไรจากการเปลี่ยนแปลงเล็ก ๆ ใน Spread ในตลาดที่มีความนิ่มน้อย Spread โดยทั่วไปจะกว้างขึ้น ซึ่งสะท้อนถึงความเสี่ยงและการแข่งขันที่ต่ำ ในช่วงที่มีความผันผวนสูง Spread สามารถกว้างขึ้นอย่างมาก ซึ่งแสดงถึงค่าธรรมเนียมการทำธุรกรรมที่สูงขึ้น

- ต้นทุนที่ชัดเจน: Spread ไม่ได้ระบุในใบแจ้งหนี้หรือใบกำกับภาษี แต่เป็นค่าใช้จ่ายที่ไม่เห็นและต้องพิจารณาโดยผู้ซื้อขายและนักลงทุน ซึ่งส่งผลกระทบอย่างมากในการซื้อขายความถี่สูง ที่ค่าใช้จ่ายสามารถสะสมขึ้นอย่างรวดเร็ว

- บริบท: Spread มีอยู่ในทุกตลาดการเงิน ไม่ใช่แค่หุ้น เช่นในตลาด Forex Spread มักถูกวัดด้วย pips ในตลาดตัวเลือก ผู้ซื้อขายมักใช้กลยุทธ์ Spread ซึ่งเกี่ยวข้องกับหลายสัญญาตัวเลือกเพื่อชดเชยค่าใช้จ่ายและความเสี่ยง

- วัตถุประสงค์: Spread ทำหน้าที่เป็นรูปแบบหนึ่งของการชดเชยสำหรับหน่วยงานที่ให้สภาพคล่องแก่ตลาด เช่น ผู้ดูแลสภาพคล่อง โบรกเกอร์ และเทรดเดอร์ หน่วยงานเหล่านี้รับความเสี่ยงในระดับหนึ่งโดยการถือครองตำแหน่งในสินทรัพย์ใดสินทรัพย์หนึ่ง และ Spread ทำหน้าที่เป็นรางวัลสำหรับการให้บริการที่จำเป็นนี้แก่ตลาด

commission

-

- คำจำกัดความ: ค่านายหน้าหรือค่าคอมมิชชั่น (Commission) คือค่าใช้จ่ายที่ถูกเรียกเก็บโดยตรงเมื่อมีการดำเนินการสั่งซื้อหรือขาย ซึ่งส่วนใหญ่จะพบในการทำธุรกรรมที่มีบุคคลกลางเข้ามาเกี่ยวข้อง อาทิ เจ้าหน้าที่ซื้อขายหุ้น นายหน้าอสังหาริมทรัพย์ และนายหน้าประกันภัย

- ผู้ที่ได้รับผลกระทบ: ค่าคอมมิชชั่นมักจะถูกเรียกเก็บจากผู้ซื้อหรือผู้ขายในการทำธุรกรรม ขึ้นอยู่กับข้อตกลงและประเภทของสินทรัพย์ที่ถูกซื้อขาย ในบางกรณี อาจมีการเรียกเก็บค่าคอมมิชชั่นจากทั้งสองฝ่าย แตกต่างจาก Spread ที่ค่าใช้จ่ายเป็นความลับและบางครั้งยังสามารถเจรจาต่อรองได้

- เวลาที่จ่าย: การชำระค่าคอมมิชชั่นอาจแตกต่างกันไป ตัวอย่างเช่น ในการซื้อหุ้น ค่าคอมมิชชั่นอาจถูกเรียกเก็บทันทีเมื่อการสั่งซื้อได้รับการดำเนินการ ในขณะที่ค่าคอมมิชชั่นในอสังหาริมทรัพย์มักจะถูกชำระในขั้นตอนการปิดการขาย

- ความผันแปร: ขนาดและโครงสร้างของค่าคอมมิชชั่นสามารถแตกต่างกันไปอย่างมาก บางนายหน้าอาจเรียกเก็บค่าคอมมิชชั่นเป็นอัตราคงที่ต่อการทำธุรกรรม ในขณะที่บางคนอาจเรียกเก็บเป็นเปอร์เซ็นต์ของปริมาณการทำธุรกรรม

- ต้นทุนที่ชัดเจน: ค่าคอมมิชชั่นเป็นค่าใช้จ่ายที่ชัดเจน และมักจะไม่รวมอยู่ในราคาของสินทรัพย์ พวกเขามักจะถูกรายงานอย่างละเอียดในรายงานการทำธุรกรรม ซึ่งทำให้เข้าใจได้ง่ายและชัดเจน

- บริบท: ค่าคอมมิชชั่นมีอยู่ทั่วไปในหลายอุตสาหกรรม ตัวอย่างเช่น นายหน้าหุ้นเรียกเก็บค่าคอมมิชชั่นสำหรับการซื้อขาย นายหน้าอสังหาริมทรัพย์ได้รับค่าคอมมิชชั่นจากการขายบ้าน

- วัตถุประสงค์: ค่าคอมมิชชั่นถูกออกแบบมาเพื่อตอบแทนบุคคลกลางสำหรับความเชี่ยวชาญและบริการที่พวกเขาให้ในการดำเนินการซื้อขาย โดยสรุป พวกเขาได้รับการชำระเงินสำหรับการทำให้การซื้อขายเป็นไปได้ ง่ายขึ้น หรือมีประสิทธิภาพมากขึ้นสำหรับลูกค้า

สรุป

-

- Spread คือต้นทุนโดยนัยที่มีอยู่ในราคาซื้อและขายของเครื่องมือทางการเงิน เป็นต้นทุนที่ทั้งสองฝ่ายมักเกิดขึ้นและขึ้นอยู่กับสภาวะตลาด เช่น สภาพคล่องและความผันผวน

- Commission คือค่าธรรมเนียมที่ชัดเจนซึ่งโดยปกติจะเรียกเก็บโดยนิติบุคคลตัวกลางที่เกี่ยวข้องกับธุรกรรม มีการระบุไว้อย่างชัดเจน สามารถเป็นแบบคงที่หรือแบบเปอร์เซ็นต์ และมักจะสามารถต่อรองได้ เป็นต้นทุนที่มักจะส่งผลต่อฝ่ายเดียวในธุรกรรม ไม่ว่าจะเป็นผู้ซื้อหรือผู้ขาย